- 「ファクタリングを利用してみたいんだけど、デメリットって何があるの?」

- 「ファクタリング会社は知らないところばかりなんだけど・・・大丈夫?」

- 「ファクタリング会社の逮捕のニュースがあったみたいだけど、怪しい業者ばかりなの?」

とファクタリングには興味があるけど、いまいちデメリットとリスクを理解していない経営者の方も少なくないはずです。今回はファクタリングを利用する前に絶対知っておくべきデメリットとリスクについて解説します。

目次

ファクタリングデメリットその1.2社間ファクタリングは大手企業が参入していない!

ファクタリングは欧米では、ポピュラーな資金調達手段として普及しています。資金調達や売掛金回収のアウトソーシングとして、ファクタリング会社は欧米の企業にとっては重要な役割を持っているのです。

日本ではファクタリングというのはなかなか普及しませんでした。なぜなら、手形による支払いが先に普及してしまい、手形割引がメインになり、ファクタリングという仕組みが普及しなかったのです。

また、同時に売掛先への通知が必要な従来のファクタリング「3社間ファクタリング」の場合、売掛先(クライアント)に「資金繰りが危ない会社だ。」と思われたくないという思いが経営者に強く、ファクタリングの利用を阻害していたのです。

しかし、近年「売掛債権を譲渡(売却)する=ファクタリング」という選択肢も、中小企業の経営者から徐々に浸透しています。

ファクタリング普及の決め手になったのは

平成17年10月3日に「債権譲渡の対抗要件に関する民法の特例等に関する法律の一部を改正する法律」が施行されたことです。

これによって「2社間ファクタリング」という、売掛先(クライアント)への通知不要のファクタリングサービスが登場したのです。

ファクタリングを提供している会社には大手銀行の子会社もあります。

- みずほファクター株式会社:みずほ銀行の子会社

- 三菱UFJファクター株式会社:三菱UFJ銀行の子会社

です。

しかし、これらの会社は「2社間ファクタリング」は提供しておらず、従来の「3社間ファクタリング」のみの提供しかしていないのです。

なぜ、「2社間ファクタリング」のニーズがあるのに大手企業が参入していないの?

貸金業法との兼ね合いが原因です。

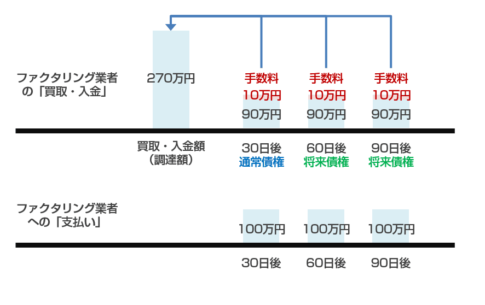

2社間ファクタリングのファクタリング手数料相場は10%~20%です。

貸し倒れリスクも考えると、これぐらいの手数料設定でないと成り立たないというのがファクタリング業者の本音ですが、このファクタリング手数料率が問題になります。

貸金業法には利息制限があります。

- 100万円以上:上限年率15%

- 10万円以上:上限年率18%

- 10万円未満:上限年率20%

ファクタリングというのは1カ月~2カ月の売掛債権の譲渡で、ファクタリング手数料が10%~20%になるため、年率換算にすれば利息制限金利を超えてしまうのです。

ということになります。

「ファクタリングが貸金業法が規定する貸金に分類されるかどうか?」というのは明確に定義づけされていないのです。

貸金業法第2条(定義)

この法律において「貸金業」とは、金銭の貸付け又は金銭の貸借の媒介(手形の割引、売渡担保その他これらに類する方法によつてする金銭の交付又は当該方法によつてする金銭の授受の媒介を含む。以下これらを総称して単に「貸付け」という。)で業として行うものをいう。

この定義では

- 売掛金担保ローン、売掛金担保融資 → 貸金であり利息制限法が適用される

- 手形割引 → 貸金であり利息制限法が適用される

- 売掛債権譲渡(ファクタリング) → どちらとも書いていない

となるのです。

大手企業が「2社間ファクタリング」に参入しない理由は

なのです。

こうなると、利息制限法の金利の範囲内でファクタリング手数料を設定できる、貸し倒れリスクの少ない「3社間ファクタリング」しか提供できないのです。

CMや会社の情報が少し調べれば大量に出てくる大手企業とは違い、会社の情報がほとんどなく、WEBサイトなどの作りも貧弱な中小企業しか2社間ファクタリングを提供していないことがファクタリングの大きなデメリットとなっています。

ファクタリングは、貸金業法・利息制限法に違反していない!その理由と判例や法的根拠とは?

ファクタリングの優良業者・悪徳業者・違法業者を見分けるチェックリスト

ファクタリングデメリットその2.3社間ファクタリングは売掛先への通知が必要

最大のデメリットは、3社間ファクタリングを利用する場合は売掛先への通知が必要になるということです。

ですから

クライアントに「貴社の支払を受ける権利(売掛債権)を○○というファクタリング会社に譲渡したので、こちらに入金してください。」と言わなければならないのです。

売掛債権の譲渡というのは欧米では一般的な資金調達方法ですが、日本での知名度はまだまだ低く

と思われてしまうリスクがゼロではないのです。

これがファクタリングデメリットなのです。

ファクタリングデメリットその3.2社間ファクタリングはファクタリング手数料が高い

「2社間ファクタリング」を利用すれば、クライアントとの営業活動に支障が出るリスクは回避できます。

しかし、ファクタリング会社にとってみれば、売掛先の承諾を得ない売掛債権の買取というのは貸し倒れリスクが大きく増加してしまうので、ファクタリング手数料を「3社間ファクタリング」よりも引き上げなければなりません。

- 3社間ファクタリングのファクタリング手数料相場:1%~5%

- 2社間ファクタリングのファクタリング手数料相場:10%~20%

となってしまいます。

ファクタリング手数料相場はこちら

ファクタリングというのは、30日~60日前倒しで売掛債権の資金化をする方法ですので、年率換算にしてしまえば、かなりの高金利になってしまいます。

3社間ファクタリングの手数料「1%~5%」であれば、継続的にファクタリングを利用しても、資金繰りが楽になるメリットの方が大きいかもしれませんが、

2社間ファクタリングの手数料「10%~20%」であれば、継続的にファクタリングを利用すると慢性的な資金繰りの悪化を引き起こしてしまうのです。

「2社間ファクタリングはファクタリング手数料が高い」という大きなデメリットがあります。

ファクタリングデメリットその4.「2社間ファクタリング」でも売掛先へ知られる可能性はゼロではない

前述した通りで

- 3社間ファクタリング → 売掛先への譲渡通知が必要

- 2社間ファクタリング → 売掛先への譲渡通知が不要

と言いましたが、厳密に言えば

- 2社間ファクタリング → 売掛先への譲渡通知が不要。その代り債権譲渡登記が必要

となります。

債権譲渡登記というのは

を意味します。

法務局に行ったことがある方ならわかるかと思いますが登記された情報は誰でも閲覧できますし、手数料を支払えれば印刷してもらうことが可能です。

ファクタリングデメリットその5.諸費用が発生する

ファクタリングでは、一番大きな手数料は買取額に対して発生する「ファクタリング手数料」ですが、それ以外の手数料も発生します。

- 事務手数料(審査料):0円~1万円/社

- 契約書貼付収入印紙代:200円~ ※契約金額ごとに異なる[売上代金に係る金銭又は有価証券の受取書]の印紙税

売掛代金 印紙税 5万円未満 非課税 100万円以下 200円 100万円を超え200万円以下 400円 200万円を超え300万円以下 600円 300万円を超え500万円以下 1千円 500万円を超え1千万円以下 2千円 1千万円を超え2千万円以下 4千円 2千万円を超え3千万円以下 6千円 3千万円を超え5千万円以下 1万円 5千万円を超え1億円以下 2万円 1億円を超え2億円以下 4万円 2億円を超え3億円以下 6万円 3億円を超え5億円以下 10万円 5億円を超え10億円以下 15万円 10億円を超えるもの 20万円 受取金額の記載のないもの 200円 営業に関しないもの 非課税 - 債権譲渡登記費用(譲渡登記の場合):15,000円

- 債権譲渡登記抹消費用(登記後、抹消を行う場合):1,000円

- 公正証書作成:5,000円~43,000円 ※契約金額ごとに異なる

- 確定日付の付与:700円

などです。

ファクタリングデメリットその6.売掛債権の全額の買取ができるわけではない!

1,000万円の売掛債権があれば、1,000万円がすべてファクタリングでの買取額になると思っている経営者の方も少なくありません。

しかし、そうではありません。

ファクタリングにも「掛目(かけめ)」が存在するのです。

掛目とは

を言います。

不動産担保ローンなどを例にすればわかりやすいのですが、不動産が3,000万円の価値があったとしても、3,000万円丸ごと融資をしてしまったら、景気が低迷して不動産価値が下がったり、豊洲のような汚染が発生したり・・・実際に担保を売却するときに3,000万円では売れなくなってしまうリスクがあります。このため、3,000万円に不動産担保の掛目70%をかけて、2,100万円分の担保として評価し、融資額も2,100万円に制限するのです。

これが掛目の仕組みであり、担保にする対象物によって掛目は変わってきます。

- 預金:100%

- 国債:90%

- 株式:50~80%

- 不動産:70%

となっています。

ファクタリングの掛目

- 売掛債権:80%~90%

です。

と思う方も多いと思いますが、これはファクタリング会社が決めることですので

「掛目なし = 掛目100%」で買取るファクタリング会社もあれば、「掛目90%」でしか買い取れないファクタリング会社もあるのです。

ファクタリングデメリットその7.面談が必須

ファクタリングを利用する場合には「面談」が必要不可欠となっています。

無担保ローンであるビジネスローンなどは、来店不要で利用することができるのですが、ほとんどのファクタリング会社は「面談必須」としています。

と思う方も多いと思いますが

簡単にいうと

です。

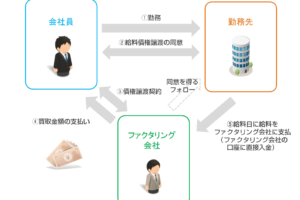

とくに2社間ファクタリングの場合は、売掛先からの入金があってから、その後、ファクタリング会社へ入金されたお金をそのまま振り込む形となります。

売掛先への譲渡通知をしないのが2社間ファクタリングですので、振り込まれるのは今まで通りの会社の口座なのです。

そのため、ファクタリングを利用する経営者のモラルが低いと

- 入金されたお金を別の支払に遣ってしまった。

- 入金されたお金が自動的に別の支払で引き落とされてしまった。

- 入金されたお金を債権者に返済してそのまま倒産してしまった。

- 入金された後に連絡がつかなくなった。

・・・

というトラブルが発生してしまうからです。

面談がある分

- 即日の資金化ができる可能性が少ない

- 近くのファクタリング会社しか利用できない

- 面談の時間調整に手間取れば資金化までの時間が伸びる

・・・

というデメリットが発生するのです。

おすすめのファクタリング業者はこちら

まとめ

ファクタリングデメリット・リスクは

- 大手企業が参入していない。中小企業しか2社間ファクタリングは提供していない

- 無名のファクタリング会社が多いので、悪徳業者との見極めがしにくい

- 2社間ファクタリングはファクタリング手数料が高い

- 3社間ファクタリングは売掛先への譲渡通知が必要で営業に支障がでる可能性がある

- 2社間ファクタリングでも売掛先へ知られてしまう可能性はゼロではない

- ファクタリング手数料以外に諸費用が発生する

- 面談審査が必要になるため、手間取れば資金化までに時間がかかる

というものがあります。

ファクタリングのメリットはこちら