という方におすすめしたいのが個人事業主向けのファクタリング「支払保証サービス」です。

「支払保証サービス」とは?

「支払保証サービス」とは

を言います。

のことを意味しますが、「支払保証サービス」は運営会社が大手企業のため、イメージを重視して「ファクタリング」ではなく「支払保証サービス」と名付けられています。実態は、「ファクタリングサービス」と同じです。

「なぜ、ファクタリングは個人事業主の利用ができないのに、支払保証サービスは個人事業主の利用ができるの?」

法人向けのファクタリングを扱っている会社は、会社規模の大きくない中堅企業がほとんどです。

法人の売掛債権を買い取る「保証」となるのは「債権譲渡登記」なのです。

その債権を買い取ったことを「国」が証明してくれるからこそ、ファクタリング会社が中小企業であっても、売掛債権を買い取ることができるのです。

しかし、

法務省のウェブサイトによると

債権譲渡登記制度は,法人がする金銭債権の譲渡や金銭債権を目的とする質権の設定について,簡便に債務者以外の第三者に対する対抗要件を備えるための制度です。

出典:法務省

と書かれています。

つまり、

なのです。

そのため、一般的なファクタリング会社では

- 法人 → 債権譲渡登記ができる → 買取可能

- 個人事業主 → 債権譲渡登記ができない → 買取不可

となってしまうのです。

「じゃあ、なんで支払保証サービスだと個人事業主の売掛債権を買い取ることができるの?」

支払保証サービスを提供している会社(支払保証会社)では

- 支払保証会社の振込専用口座を用意して、クライアントに送付する

- クライアントから同意を得る

ことで、未回収リスクを回避しています。

支払保証サービスの仕組み

2社間ファクタリング型支払保証(クライアントに知られない)

- 個人事業主が商品やサービスの提供

- 支払保証サービスに会員登録

- 支払保証サービスで振込専用口座の開設

- 振込専用口座の口座情報でクライアントに請求書を発行

- 支払保証会社に買取申請

- 支払保証会社が審査

- 支払保証会社が買取額の支払

- クライアントは振込専用口座へ期日通りに支払

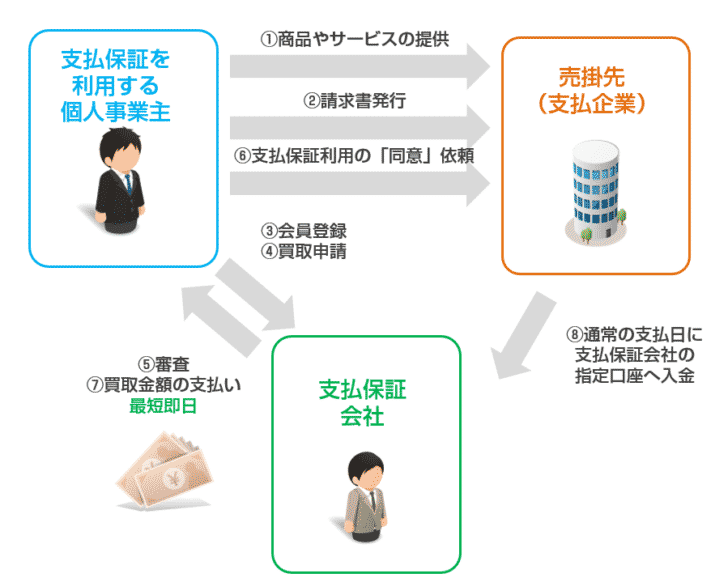

3社間ファクタリング型支払保証(クライアントの同意が必要)

- 個人事業主が商品やサービスの提供

- 支払保証サービスに会員登録

- 支払保証会社に買取申請

- 支払保証会社が審査

- クライアントから債権譲渡の同意

- 支払保証会社が買取額の支払

- クライアントは支払保証会社の指定口座に期日通りに支払

「なぜ、2社間ファクタリング型の支払保証と3社間ファクタリング型の支払保証サービスがあるの?」

顧客ごとに振込専用口座を発行できれば、2社間ファクタリング型の支払保証サービスの方がニーズは多いのですが、個人事業主ごとに振込専用口座を発行するのは簡単なことではありません。

このサービスを行っている支払保証会社にGMOグループの「GMOクリエイターズネットワーク株式会社」がありますが、GMOは、GMOあおぞらネット銀行という銀行をグループに持っているから、このような手法が導入しやすいのです。

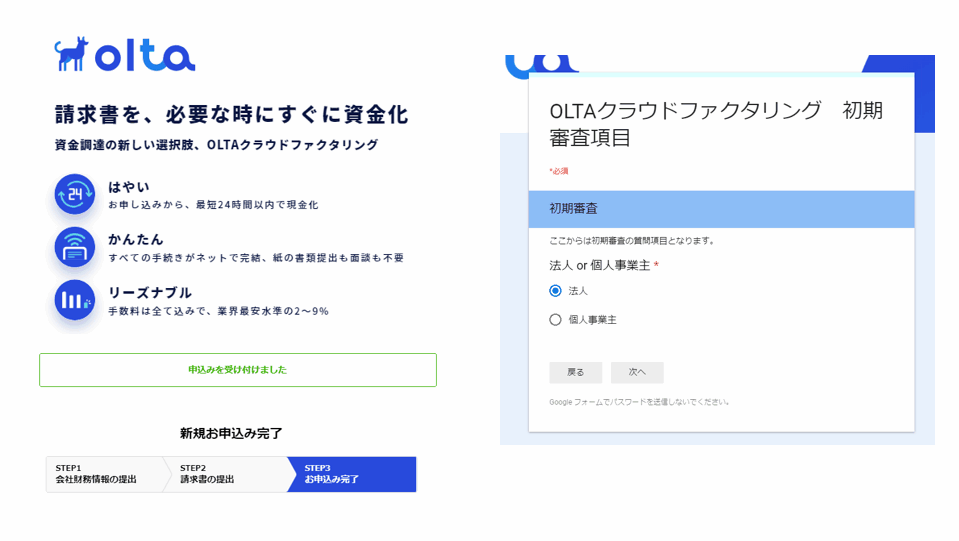

GMO/フリーナンス振込専用口座

フリーナンス振込専用口座はあなただけの収納代行用口座です。

ご希望の口座名義で開設し口座維持手数料無料でお使いいただけます。

振込専用口座に振り込まれたあなたへの報酬は毎週1回、あなた自身のメインバンク口座に振り替えられます

同じ大企業でも、銀行機能のない「株式会社クラウドワークス」は、クライアントの同意が必要な3社間ファクタリング型支払保証になってしまうのです。

「支払保証サービス」のメリット

メリットその1.売上をその日のうちに資金化できる

ですので、当たり前ですが、売掛債権を買い取ってもらって、最短即日で資金化してくれるサービスですから、請求書を発行した翌日には、入金される形になります。

個人事業主の場合は、銀行からの融資も受けにくいため、資金繰りが悪化しやすいのですが、サービス提供してすぐに資金化できることで、資金繰りがかなり楽になるのです。

メリットその2.「支払保証サービス」の利用がクライアントの安心材料にもなる

例えば、前述したフリーナンス振込専用口座の場合

口座開設時に

反社会勢力でないことの確認

をするため、

ことが発注者であるクライアントにも証明されることになります。

また、「フリーナンス振込専用口座」の場合には

あんしん補償が全口座無料付帯

になっているため、

- 業務遂行中の事故:最高5,000万円

- 仕事の結果の事故:最高5,000万円

- 受託物の事故:最高500万円

- 情報漏洩:最高500万円

- 納品物の瑕疵:最高500万円

- 納期遅延:最高500万円

- 著作権侵害:最高500万円

が起きたら、発注先の個人事業主(フリーランス)ではなく、保険会社が損害額を支払ってくれるのです。

メリットその3.クライアントが倒産しても、支払いに影響がない

ですから、万が一、支払保証サービスで譲渡した売掛債権の売掛先(クライアント)が倒産しても、買い取ってもらったお金は返金する必要があります。

支払保証サービスを利用していなかったら、戻ってこない売掛金が、支払保証サービスを利用することで、先に資金化できるメリットがあります。

メリットその4.無料の補償サービスがある

支払保証会社によっては、個人事業主(フリーランス)が被る可能性があるリスクに対して保険会社が補償する保険が無料付帯されています。

「フリーナンス振込専用口座」のあんしん補償

- 費用:無料

- 対象口座:すべての口座

| 保証内容 | 1事故あたりの補償限度額 | 期間中の限度額 ※1 | 自己負担額 |

|---|---|---|---|

| 業務遂行中の補償 | 5,000万円 | なし | 0円(なし) |

| 仕事の結果(PL責任)の補償 | 5,000万円 | 5億円 | 0円(なし) |

| 受託財物の補償 | 500万円 | 5億円 | 0円(なし) |

| 業務過誤の補償 ※2 | 500万円 | 5億円 | 0円(なし) |

※1 期間中限度額は、保険会社が補償内容ごとに支払う支払限度額であるため、業務遂行中の補償を除いて、会員に対する支払限度額は全ての会員を合算して5億円を限度に支払われます。

※2 情報漏洩、納品物の瑕疵、著作権侵害、偶然な事故による納期遅延

個人事業主(フリーランス)は

- 業務中の事故も(育児代行で預かった子どもにケガをさせた。家事代行で食器を壊してしまった。)

- 仕事の結果の責任(納品物の欠陥で相手にケガをさせた。提供した食品が食中毒を発生させた。)

- 情報漏洩(パソコンがウィルスに感染し、情報漏洩してしまった。)

- 著作権侵害(第三者から著作権侵害で訴えられた。)

- 納品物の瑕疵(システムの不具合で代わりのものを手配しなければならなくなった。)

- 納期遅延(入院して納期が遅れてしまった。)

・・・

様々なリスクを自分自身でカバーしなければなりません。法人ではないので、会社が守ってくれるわけではないのです。

「支払保証サービス」のデメリット

その1.ファクタリング手数料は高めの設定

です。

呼び方が違うため、違うものと考えてしまいがちですが、ファクタリングサービスであることには変わりがありません。

そのため、ファクタリングと同じく、支払保証の手数料も割高に設定されています。

支払保証の手数料相場

3.0%~15.0%

となっています。

と思ってしまいますが、

手数料の設定に関しては、ファクタリングと変わりません。

その2.クライアントに知られる可能性がある

支払保証サービスにも

- 2社間ファクタリング型支払保証(クライアントに知られない)

- 3社間ファクタリング型支払保証(クライアントの同意が必要)

の2種類があります。

2社間ファクタリング型支払保証の場合は、専用口座を利用しているので・・・

- 専用口座を見て、売掛債権を譲渡したと推察される

3社間ファクタリング型支払保証の場合は、クライアントの承認が必要なので・・・

- 承認するため、確実にクライアントに知られる

リスクがあるのです。

クライアントに債権譲渡を知られた場合には

「うちが支払ができないと思っているのかもしれない。信用されていないんだな。」

と悪い方にとらえられてしまう可能性があります。

支払保証サービスを利用する注意点

継続的な利用には注意が必要!

支払保証サービスも、手数料は割高に設定されています。

仮に「15%」という手数料設定の場合

としても、来月の売掛金が減っているため

となってしまうのです。

これが繰り返されていけば、恒常的に売上の15%が手数料として消えてしまうことになり、今まで以上に経営が苦しくなってしまう可能性が高いのです。

おすすめ個人事業主専用ファクタリング業者「支払保証」ランキング

1位.freenanceフリーナンス/即日払い

| 金融機関名 | GMOクリエイターズネットワーク株式会社 |

| 対象 | 個人事業主(フリーランス),法人 |

| 請求金額下限 | 1万円(税込)/件 |

| 請求金額上限 | 300万円(税込)/件 |

| 利用料金下限 | 3.0% |

| 利用料金上限 | 10.0% |

| 入金スピード | 最短即日、12時以降は翌営業日 |

| 保険・補償 | フリーナンスあんしん補償:無料付帯 業務遂行中の事故:最高5,000万円 仕事の結果の事故:最高5,000万円 受託物の事故:最高500万円 情報漏洩:最高500万円 納品物の瑕疵:最高500万円 納期遅延:最高500万円 著作権侵害:最高500万円 |

2位.MSFJ個人事業主様専門ファクタリングサービス

| 金融機関名 | GMOクリエイターズネットワーク株式会社 |

| 対象 | 個人事業主(フリーランス),法人 |

| 請求金額下限 | 1万円(税込)/件 |

| 請求金額上限 | 300万円(税込)/件 |

| 利用料金下限 | 3.0% |

| 利用料金上限 | 10.0% |

| 入金スピード | 最短即日、12時以降は翌営業日 |

| 保険・補償 | フリーナンスあんしん補償:無料付帯 業務遂行中の事故:最高5,000万円 仕事の結果の事故:最高5,000万円 受託物の事故:最高500万円 情報漏洩:最高500万円 納品物の瑕疵:最高500万円 納期遅延:最高500万円 著作権侵害:最高500万円 |

3位.ペイトナーファクタリング

| 金融機関名 | ペイトナー株式会社 |

| 対象 | 個人事業主(フリーランス),法人 |

| 請求金額下限 | 1万円(税込)/件 |

| 請求金額上限 | 10万円(税込)/件 |

| 利用料金下限 | 10.0% |

| 利用料金上限 | 10.0% |

| 入金スピード | 最短即日、12時以降は翌営業日 |

| 保険・補償 | - |

個人事業主、自営業者、フリーランスが利用できるファクタリング業者ランキングはこちら

「個人事業主が利用できるファクタリングサービスを押してほしい。」

・・・