今回は、似たようなサービスで混同する方も多い「手形割引」と「ファクタリング」の違いについて解説します。

そもそも「手形」とは?

「手形」とは

を手形と言います。

ただし、現在では「手形」という場合は「商業手形」を意味します。

「商業手形」とは

「商業手形」には

- 「約束手形」:2社間での商取引の支払いに利用する手形のこと

- 「為替手形」:3社間での商取引の支払いに利用する手形のこと

と言います。

一般的に「手形」と言うと、この「約束手形」のことを意味するのです。

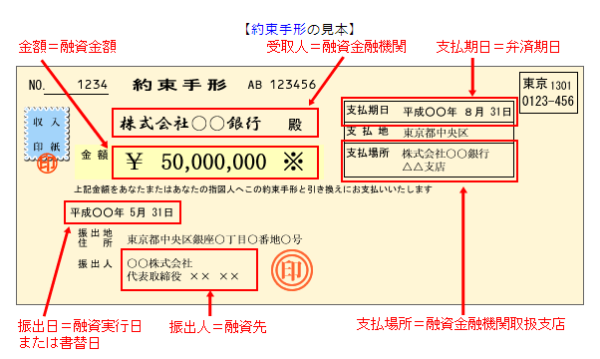

「約束手形」の仕組み

振出人

手形を振り出す人のこと。お金を支払う側の人を「振出人」と言います。「振出人」になるためには、銀行に当座預金の口座を開設しなければなりません。手形の期日には、この当座預金から振り出した手形の金額が引き落とされるのです。

受取人

手形を受け取る人のこと。お金を受け取る側の人を「受取人」と言います。

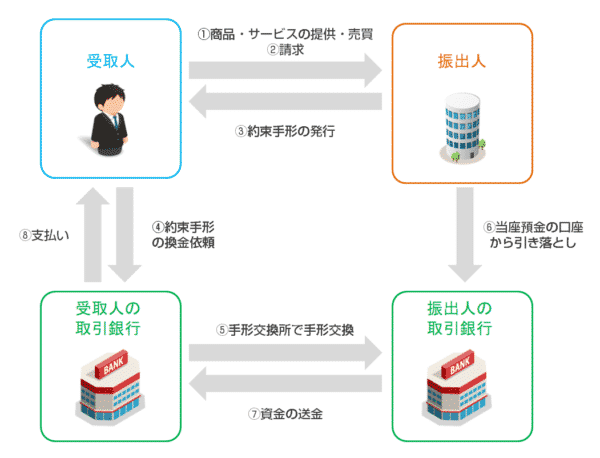

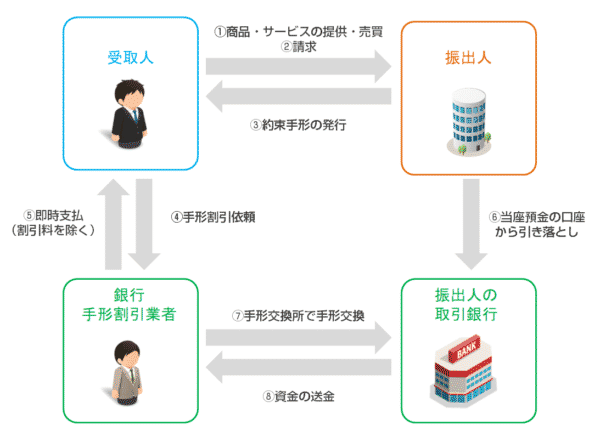

「約束手形」の手続きの流れ

- 受取人 → 振出人:サービスや商品の提供

- 受取人 → 振出人:サービスや商品の代金の請求

- 振出人 → 受取人:約束手形の発行

- 受取人 → 受取人の取引銀行:約束手形の換金依頼

- 受取人の取引銀行 → 振出人の取引銀行:手形交換所で手形交換

- 振出人 → 振出人の取引銀行:振出人の当座預金から手形の金額を引き落とし

- 振出人の取引銀行 → 受取人の取引銀行:資金の送金

- 受取人の取引銀行 → 受取人:支払

概要

通常であれば、受取人が振出人に商品やサービスの提供をした場合には、請求書によって売掛債権が発生し、信用取引によって「後日、振出人が受取人口座に振り込む」という支払方法がになります。

振出人にとってみれば、ここで「受取人の口座に入金する」かわりに「約束手形」を発行することによって、支払期日を遅らせることができるのです。

「約束手形」を受け取った受取人は、期日になったら、銀行に「約束手形の換金依頼」をします。受取人の取引銀行と振出人の取引銀行は、手形交換所で手形の交換を行い、資金の送金をします。

振出人の銀行は、手形の期日に振出人の当座預金口座から引き落としをして、無事引き落としができれば、受取人の取引銀行に送金し、受取人の取引銀行が受取人に支払いをするのです。

「手形取引」のメリット

振出人のメリット

支払の長期化による資金繰りの改善ができる

支払いを数カ月後に長引かせることができます。

一般的な「信用取引」の場合、下請法(第2条の2)で「給付受領日から起算して60日以内のできる限り短い期間内で定めなくてはなりません。」と決まっています。

- 信用取引で下請法が適用される企業の場合:末締め翌々月末支払い(60日後の支払い)

が支払いを引き延ばせる限界なのです。

手形であれば、何日後という支払期日に限界はありません。

- 通常の手形取引の場合:最大120日後(4カ月後)

ですが、大手企業などは

- 180日後(6カ月後)

- 210日後(7カ月後)

- 300日後(10カ月後)

・・・

など、長期の手形を振り出すこともあるのです。振出人と受取人の力関係がない場合には、長期の手形は敬遠されるのですが、振出人と受取人に大きな力関係があるのであれば、受取人は長期の手形でも、呑まざるを得ないのです。

振出人にとってみれば

- 支払いを遅らせれば遅らせるほど、資金繰りが楽になる

- 支払いを遅らせても、利息は発生しない

という大きなメリットがあるのです。

受取人のメリット

信用取引よりは支払いが確実

信用取引の場合は「信用」をベースにした「後払い」ですので、法的な拘束力が弱いのです。

しかし、「手形」の場合は、振出人の取引銀行の当座預金口座から、手形の指定のお金が引き落とせなかった場合、「不渡り」という状態になります。半年以内に「不渡り」を2回発生させると、銀行取引が停止されてしまいます。事実上の「倒産」に近い状態になります。

「不渡りを出すと銀行取引が停止される」という恐怖感から、「信用取引」よりは「手形取引」の方が、支払の確実性は高まるのです。

考察

振出人のメリット、受取人のメリットがありますが、メリットが大きいのは圧倒的に「振出人」の方がです。

「振出人」は、言ってみればクライアントですから、「受取人」よりも力関係が強く

と言われても、下請けの中小企業としては「断りにくい」のが実態です。

しかし、中小企業・零細企業の方が手形支払いが増えれば増えるほど、資金繰りが苦しくなります。

そこで、早期に手形を資金化する方法として「手形割引」が採用されるのです。

「手形割引」とは

「手形割引」とは

を言います。

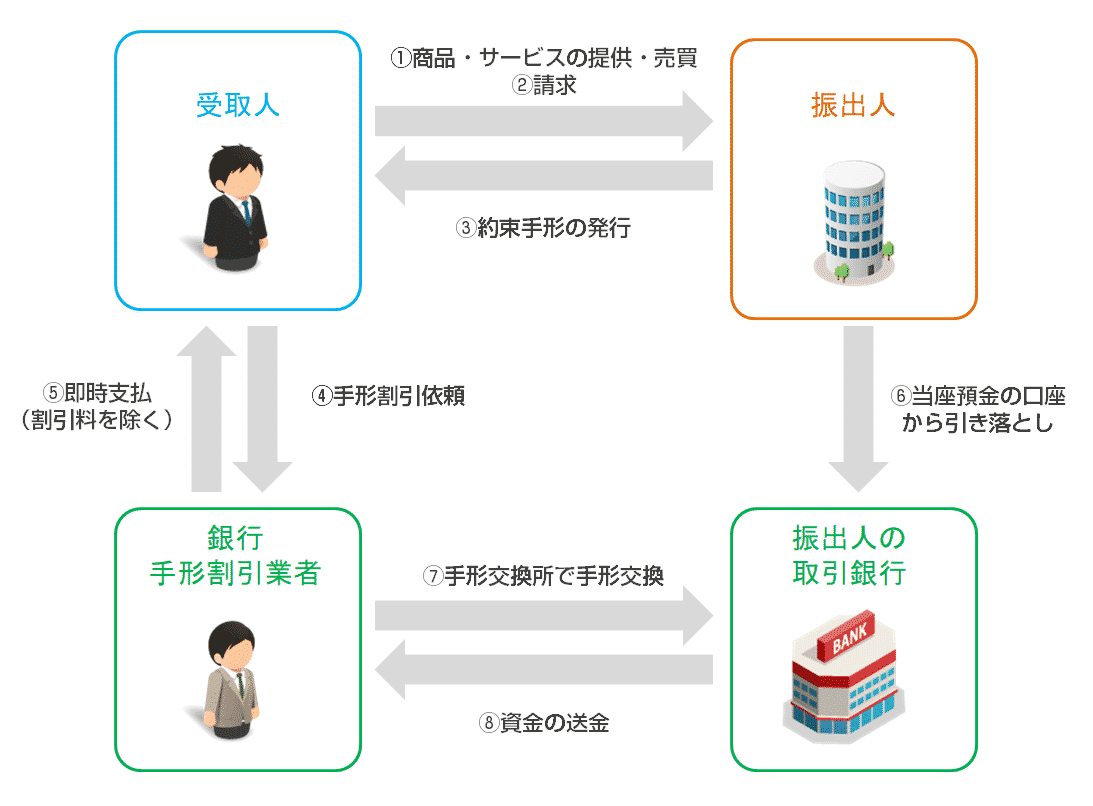

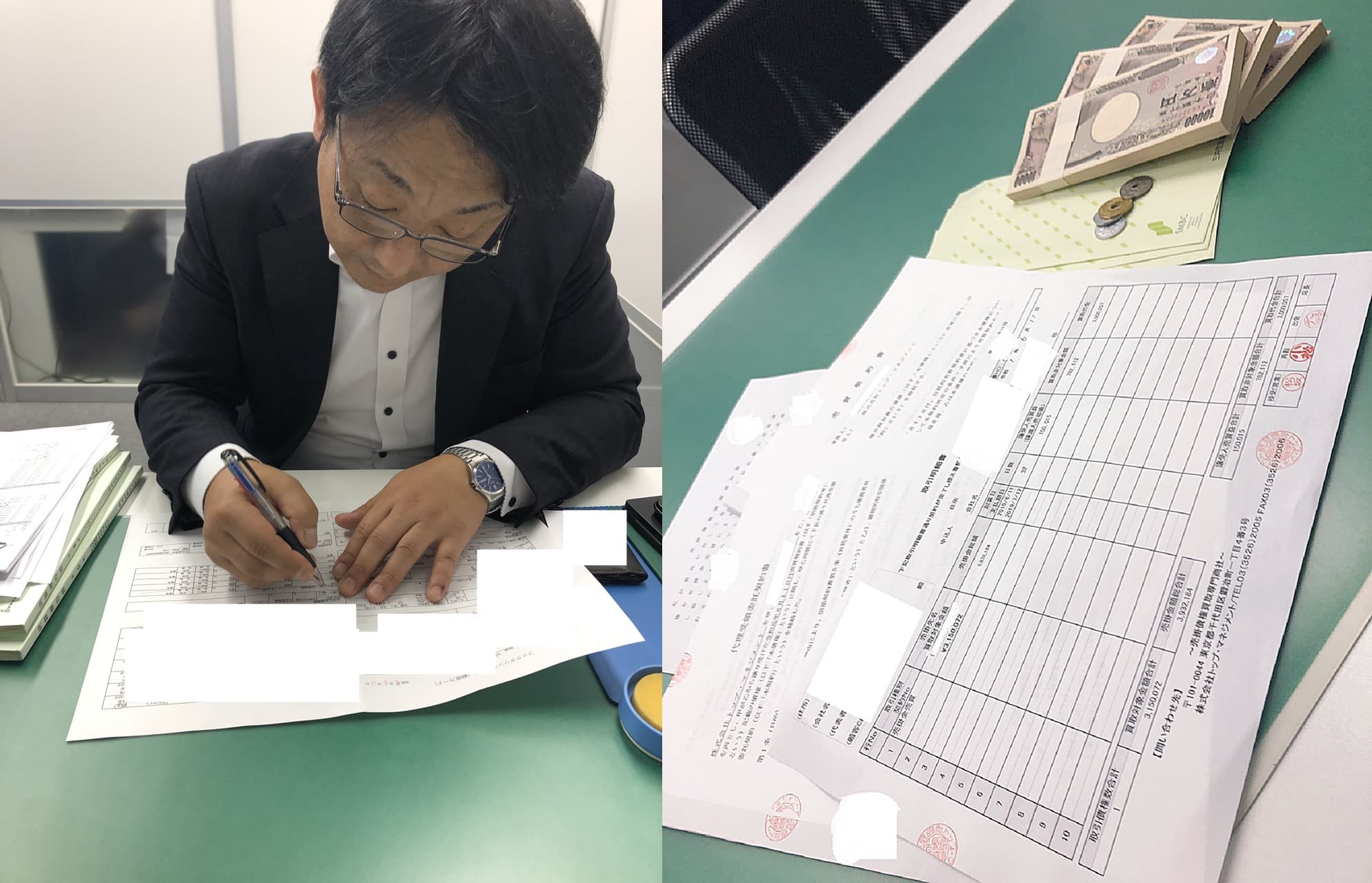

「手形割引」の仕組み

「手形割引」の流れ

- 受取人 → 振出人:サービスや商品の提供

- 受取人 → 振出人:サービスや商品の代金の請求

- 振出人 → 受取人:約束手形の発行

- 受取人 → 受取人の取引銀行:手形割引依頼

- 受取人の取引銀行 → 受取人:支払(割引料を除く)

- 銀行・手形割引業者 → 振出人の取引銀行:手形交換所で手形交換

- 振出人 → 振出人の取引銀行:振出人の当座預金から手形の金額を引き落とし

- 振出人の取引銀行 → 銀行・手形割引業者:資金の送金

概要

通常の「手形取引」と「手形割引」の違いは

ものです。

形になります。

「手形割引」と「ファクタリング」の違い

違いその1.貸し倒れ責任の違い

実は「手形割引」というのは、「手形」を担保にした「融資」という位置付けのサービスなのです。

「ファクタリング」の場合は、「売掛債権の譲渡」ですので、売掛債権を売却した後に、その売掛債権の売掛先が倒産しても、売掛債権を売った人にまでは責任が及びません。

と言い切れるのです。

これを「ノンリコース(非遡及)」型と呼ぶのですが、譲渡した後の債権が支払われようと、支払われまいと、関係ないのです。

と言えます。

しかし、「手形割引」は「手形」を担保にした「融資」という位置付けですから

のです。

手形割引で差し出した担保である「手形」の振出人が倒産してしまって、手形が不渡りになった。場合には、支払ってもらった金額を返して、買い戻す義務が発生するのです。

- 下請けB社 → クライアントA社:1000万円分のサービスを提供

- クライアントA社 → 下請けB社:1000万円の手形を振り出し

- 下請けB社 → 銀行:1000万円の手形割引を依頼

- 銀行 → 下請けB社:1000万円で手形を買取(厳密に言えば融資)

- クライアントA社が倒産

- 下請けB社 → 銀行:1000万円で手形を買い戻す義務が発生

となります。

のです。

- クライアントの貸し倒れリスクが持たない → ファクタリング

- クライアントの貸し倒れリスクを持つ → 手形割引

という大きな違いがあります。

違いその2.コストの違い

ファクタリングの場合は

- 2社間ファクタリング:5%~15%

- 3社間ファクタリング:1%~5%

という手数料設定です。

手形割引の場合は

- 銀行:1.5~5.0%

- 手形割引業者:3.0%~15.0%

という手数料設定です。

ファクタリングも、手形割引も、クライアント(売掛先・振出人)の信用力によって、手数料が変動します。

- 信用力の高い企業:手数料が安い

- 信用力の低い企業:手数料が高い

というのは、どちらも同じです。

違いその3.企業の信頼性の違い

「ファクタリング」というのは、「売掛債権」の「売買」です。

前者の場合は、あくまでも「融資」ですから、貸金業法によって規制されているのです。

貸金業法

第二条 この法律において「貸金業」とは、金銭の貸付け又は金銭の貸借の媒介(手形の割引、売渡担保その他これらに類する方法によつてする金銭の交付又は当該方法によつてする金銭の授受の媒介を含む。以下これらを総称して単に「貸付け」という。)で業として行うものをいう。

と、しっかり「手形の割引」と記載されています。

「ファクタリング」:貸金業法の対象にならない

という違いがあります。

貸金業法の対象になる「手形割引」では

- 貸金業の登録業者しか、サービス提供はできない

- 利息制限法の範囲内でしか、割引料を設定できない(100万円以上の場合は年率15%以下)

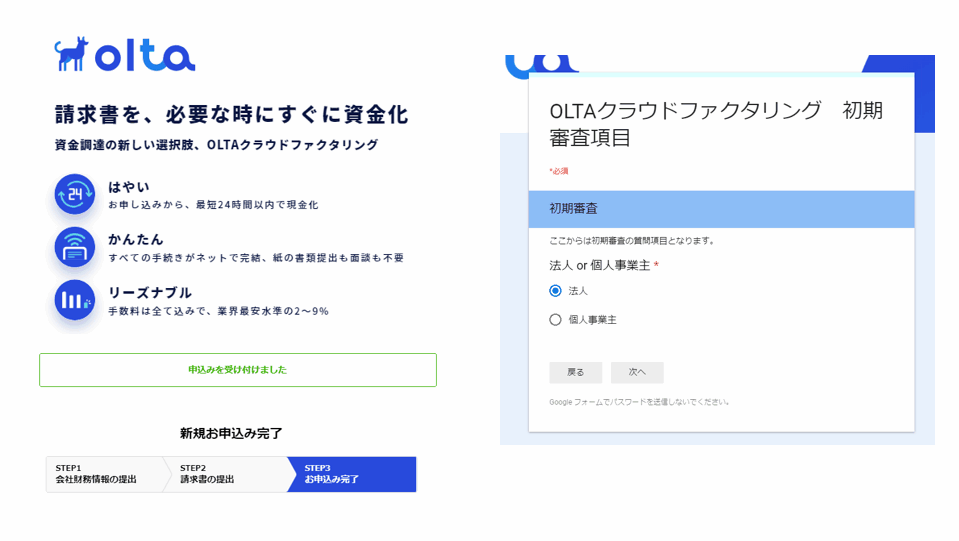

貸金業法の対象にならない「ファクタリング」では

- ファクタリング会社は貸金業の登録不要

- 利息制限法とは関係なく、ファクタリング手数料の設定ができる

という違いがあります。

「貸金業の免許がある」という点で信頼性が高いのは

手形割引業者

です。

ファクタリングの場合は、優良業者も多いですが、悪徳業者もいるので注意が必要なのです。

違いその4.審査が違う!

前述した通りで

- 「手形割引」=「融資」

- 「ファクタリング」=「売買」

です。

「手形割引」の場合は、「融資」という形を取るため、銀行や手形割引業者の審査が「ファクタリング」よりは厳しいのです。

- 赤字決算

- 債務超過

- 起業間もない

- 税金未納

・・・

などの状態では「手形割引」の審査が通らない可能性があります。

一方で「ファクタリング」の審査では「売掛先」の信用力が重要になります。

ファクタリング会社にとってみれば

のです。

- 赤字決算

- 債務超過

- 起業間もない

- 税金未納

・・・

という状態でも、ファクタリングの審査は通る可能性があるのです。

審査面で言えば、ファクタリングの方が審査は甘く、利用しやすいメリットがあります。

「売掛債権」と「手形」のどちらかで利用すべき方法が変わる!

「売掛債権」しかないのに「手形割引」は利用できませんし

「手形割引」しかないのに「ファクタリング」は利用できません。

- 「売掛債権」で支払ってもらうのか?

- 「手形」で支払ってもらうのか?

は、下請け側でコントロールしにくいものですので、「手形割引」と「ファクタリング」のどっちがお得という問題ではないのです。

例えば

- 「売掛債権」:1,000万円分(30日後)

- 「手形」:1,000万円分(120日後)

当面の資金繰りに1,000万円が必要

という場合には

- 「売掛債権」をファクタリングに回して1,000万円を調達するのか?

- 「手形」を手形割引に回して1,000万円を調達するのか?

2つの選択肢が取れるはずです。

このシチュエーションで選ぶべきなのは

コスト面・資金繰りを考えるのであれば「手形割引」で資金化する

同じ手数料だとしても、「手形」の方が支払いまでの期間が長いので

- コストが割安

- 資金繰りが楽になる

メリットがあります。

コスト面・資金繰りを考えるのであれば「手形」分を優先的に「手形割引」で資金化すべきです。

貸し倒れリスクを考えるのであれば「ファクタリング」で資金化する

前述した通りで

- 貸し倒れリスクを被るのは「手形割引」

- 貸し倒れリスクを被らないのは「ファクタリング」

です。

「取引先が倒産するかもしれない。」と感じる場合には、貸し倒れリスクの責任を負わない「ファクタリング」で「売掛債権」を資金化すべきです。

赤字決算、税金未納、起業間もないなど「手形割引」の審査が通らないのであれば「ファクタリング」で資金化する

前述した通りで

- 「手形割引」:「融資」なので審査が厳しい

- 「ファクタリング」:「売掛先の信用力」が審査のポイントなので、ファクタリングをする会社の信用力は問われない

という違いがあります。

銀行の「手形割引」の審査に不安があるのであれば、「ファクタリング」をおすすめします。

まとめ

「手形割引」とは

- 取引先(振出人)から受け取った「手形」を決済日よりも前に現金化する方法のこと

「ファクタリング」とは

- 売掛債権を売掛金の支払い期日よりも前に現金化する方法のこと

を言います。

どちらも、似たようなサービスに見えますが

「手形割引」と「ファクタリング」の違いには

- 違いその1.貸し倒れ責任の違い

- 違いその2.コストの違い

- 違いその3.企業の信頼性の違い

- 違いその4.審査が違う!

というものがあります。

基本的に

- 「手形」 → 「手形割引」

- 「売掛債権」 → 「ファクタリング」

という形で利用できるサービスが決まっていますが、どちらも保有している場合には

- コスト面・資金繰りを考えるのであれば「手形割引」で資金化する

- 貸し倒れリスクを考えるのであれば「ファクタリング」で資金化する

- 赤字決算、税金未納、起業間もないなど「手形割引」の審査が通らないのであれば「ファクタリング」で資金化する

という形で、どちらを利用するか?決めれば良いでしょう。どちらのサービスも似たようなサービスですが、メリットデメリットを理解して、状況に合わせて使い分ける必要があります。

「ファクタリングと手形割引のメリットデメリットについて教えてください。」