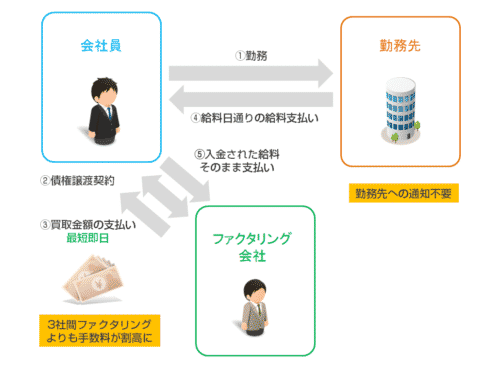

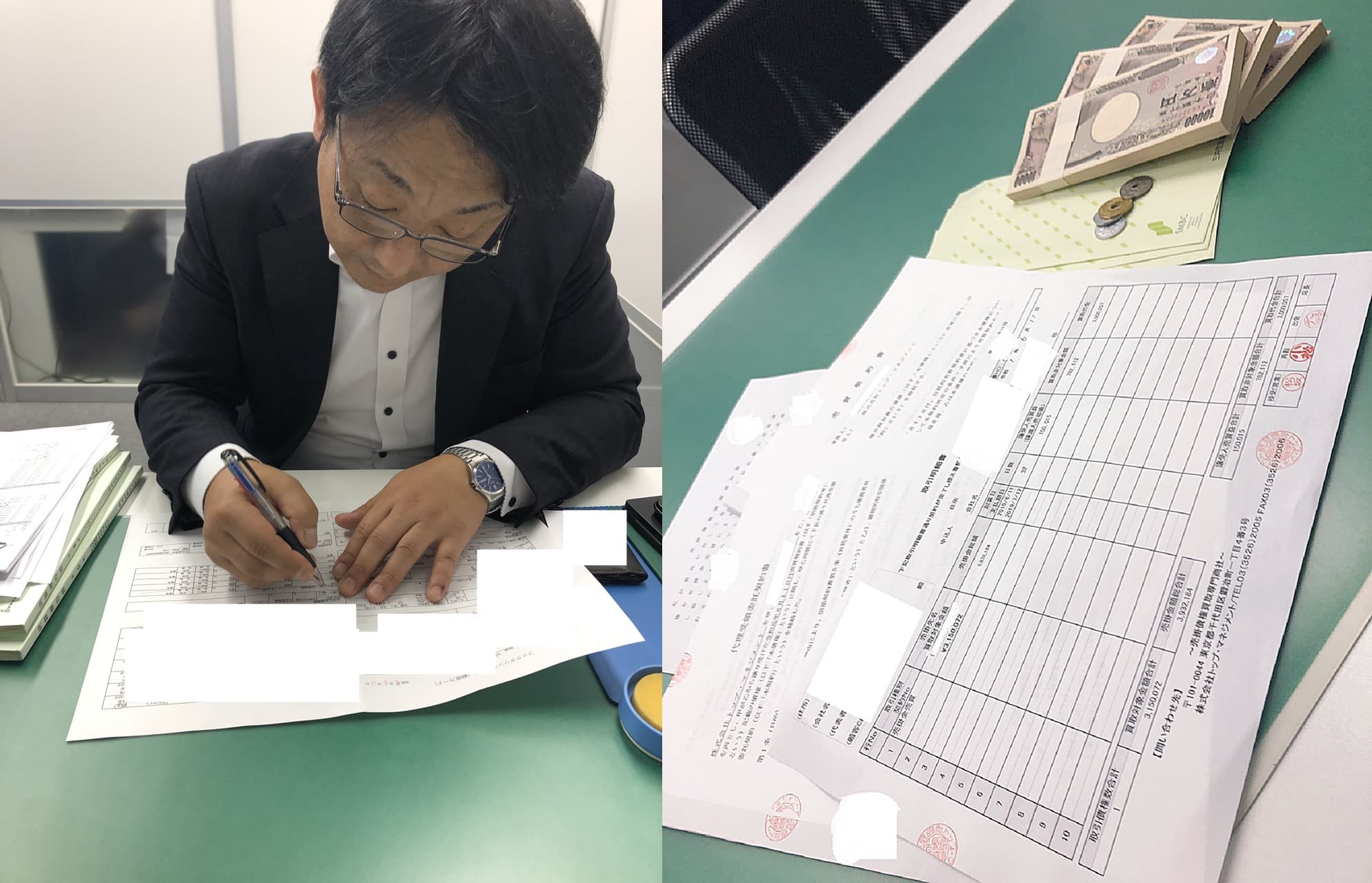

給料の前借ができる給料ファクタリングは、個人の方が給料日前にお金がなくなったときにお金を前借できるサービスとして人気が出て今しt。しかし、闇金業者などが給料ファクタリングを展開し社会問題になったことをうけ、金融庁が正式に「給料ファクタリング=違法」という見解を出しました。つまり、給料ファクタリングを提供しているのは違法業者なのです。今回は、給料ファクタリングの代わりになる個人におすすめの「お金を借りる方法」をランキング形式で紹介します。

給料ファクタリングは安全ではない!

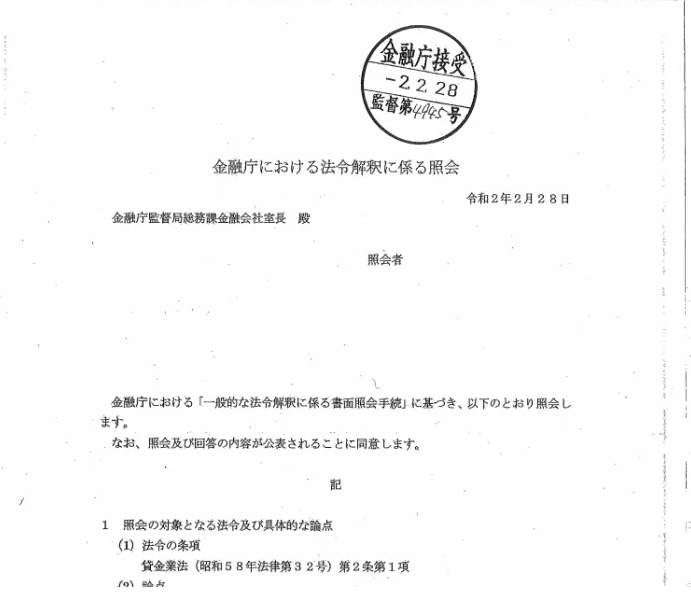

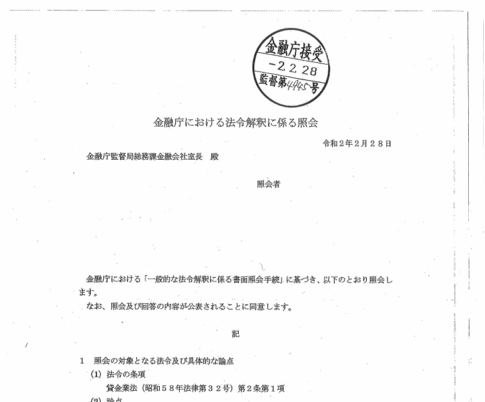

金融庁は、2020年2月28日の「金融庁における法令解釈に係る照会」に対して、「給料ファクタリングは貸金業法違反である」という見解を発表しました。

簡単に言えば

- 給料は、労働基準法に定められている会社が直接労働者に給料を支払うというルール違反をしている

- 「債権譲渡」は「貸金」ではないものの、実態は「貸金」と変わらないため、「貸金」とみなされる

↓

「貸金業登録」をしていない企業が「給料ファクタリング」業務をになったら、貸金業法違反となる

ということになります。

給料ファクタリングの代わりになる個人におすすめの「お金を借りる方法」ランキング

1位.カードローンでお金を借りる

給料ファクタリングのファクタリング手数料が20%だとした場合、カードローンの金利は年率15%です。

年率換算すれば

1カ月前に給料債権を売却する給料ファクタリングを利用したと仮定した場合

- 給料ファクタリング手数料:5% → 年率60%

- 給料ファクタリング手数料:10% → 年率120%

- 給料ファクタリング手数料:20% → 年率240%

- カードローン上限金利:18% → 年率18%

ですから、カードローンの方が何倍も低金利であることがわかります。

実際に利息を試算してみると

給料:30万円

債権譲渡:1カ月前

(カードローンの場合)

借入:30万円

借入期間:1カ月

返済:給料で30万円を一括返済

- 給料ファクタリング手数料:5% → ファクタリング手数料:15,000円

- 給料ファクタリング手数料:10% → ファクタリング手数料:30,000円

- 給料ファクタリング手数料:20% → ファクタリング手数料:60,000円

- カードローン金利(1カ月無利息期間):0% → カードローン利息:0円

- カードローン金利:12% → カードローン利息:3,000円

- カードローン金利:18% → カードローン利息:4,500円

見てわかる通りで

のです。

無利息期間のあるカードローン

プロミス

アコム

その場合は、下記の方法をお試しください。

2位.AIスコア・レンディングでお金を借りる

AIスコア・レンディングとは

を言います。

金利は、カードローンと同等で上限金利が年率15.0%と高めの設定ですが、給料ファクタリングよりはかなり低金利の設定であり、診断自体もすぐにできて、最短即日で借りられるため、おすすめのお金を借りる方法となっています。

J.Score AIスコア・レンディング

その場合は、下記の方法をお試しください。

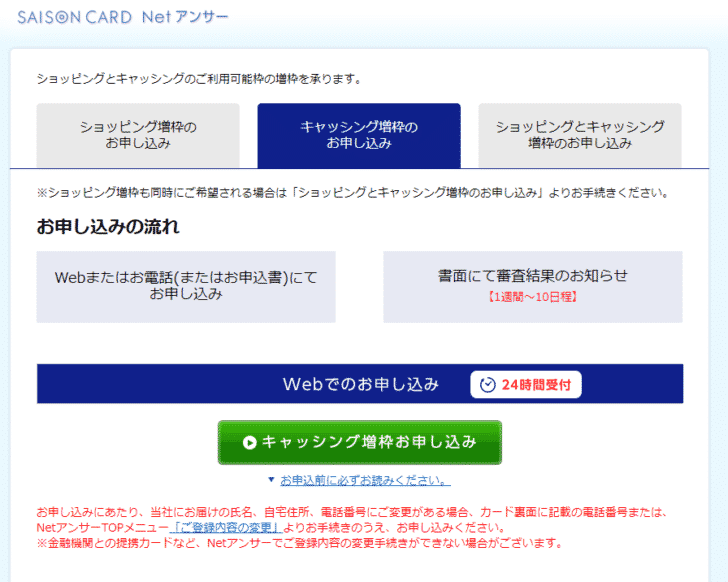

3位.クレジットカードキャッシングでお金を借りる

クレジットカードキャッシングとは

クレジットカードには

- ショッピング機能:買い物のお支払い時にクレジットカード会社が立て替えをする機能

- キャッシング機能:コンビニATMでクレジットカード会社からお金を借りる機能

の2つの機能があります。

金利は、カードローンと同等の上限金利15.0%~18.0%に設定されていて、高めの設定ですが、給料ファクタリングよりはかなり低金利となります。

クレジットカードのキャッシングの良い点は

- カードローンよりも金利が高いため、審査が甘い

- カードローンとは審査基準が異なる

- すでにお持ちのクレジットカードにキャッシング枠が設定されている可能性がある(新たに審査は不要)

などが挙げられます。

審査の甘いクレジットカードはこちら

その場合は、下記の方法をお試しください。

4位.厚生労働省「生活福祉資金貸付制度」でお金を借りる

厚生労働省は、下記の世帯に対してお金を貸す制度「生活福祉資金貸付制度」を提供しています。

貸付対象世帯

- 低所得者世帯:必要な資金を他から借り受けることが困難な世帯(市町村民税非課税程度)

- 障害者世帯:身体障害者手帳、療育手帳、精神障害者保健福祉手帳の交付を受けた者等の属する世帯

- 高齢者世帯:65歳以上の高齢者の属する世帯

貸付条件

生活支援費

貸付する資金の種類

- 生活再建までの間に必要な生活費用

貸付限度額

- (二人以上)月20万円以内

- (単身)月15万円以内

貸付利子

- 保証人あり:無利子

- 保証人なし:年1.5%

住宅入居費

貸付する資金の種類

- 敷金、礼金等住宅の賃貸契約を結ぶために必要な費用

貸付限度額

- 40万円以内

貸付利子

- 保証人あり:無利子

- 保証人なし:年1.5%

一時生活再建費

貸付する資金の種類

- 生活を再建するために一時的に必要かつ日常生活費で賄うことが困難である費用

- 就職・転職を前提とした技能習得に要する経費

- 滞納している公共料金等の立て替え費用

- 債務整理をするために必要な経費

- 等

貸付限度額

- 60万円以内

貸付利子

- 保証人あり:無利子

- 保証人なし:年1.5%

福祉費

貸付する資金の種類

- 生業を営むために必要な経費

- 技能習得に必要な経費及びその期間中の生計を維持するために必要な経費

- 住宅の増改築、補修等及び公営住宅の譲り受けに必要な経費

- 福祉用具等の購入に必要な経費

- 障害者用の自動車の購入に必要な経費

- 中国残留邦人等に係る国民年金保険料の追納に必要な経費

- 負傷又は疾病の療養に必要な経費及びその療養期間中の生計を維持するために必要な経費

- 介護サービス、障害者サービス等を受けるのに必要な経費及びその期間中の生計を維持するために必要な経費

- 災害を受けたことにより臨時に必要となる経費

- 冠婚葬祭に必要な経費

- 住居の移転等、給排水設備等の設置に必要な経費

- 就職、技能習得等の支度に必要な経費

貸付限度額

- 580万円以内

※資金の用途に応じて上限目安額を設定

貸付利子

- 保証人あり:無利子

- 保証人なし:年1.5%

緊急小口資金

貸付する資金の種類

- 緊急かつ一時的に生計の維持が困難となった場合に貸し付ける少額の費用

貸付限度額

- 10万円以内

貸付利子

- 無利子

厚生労働省「生活福祉資金貸付制度」の場合は、低所得者・障害者・高齢者と貸付対象が制限されていますが、「審査に通りやすい」というのが最大のメリットです。

- カードローン

- スコアレンディング

- クレジットカード

すべて、審査に通らない状況であれば、審査に通すことを重視して厚生労働省「生活福祉資金貸付制度」を利用することをおすすめします。

厚生労働省「生活福祉資金貸付制度」の申込先、お問い合わせ先は、お住まいの地域の市区町村社会福祉協議会です。

5位.ご家族からお金を借りる

- カードローン

- スコアレンディング

- クレジットカード

の審査に通らない

- 厚生労働省「生活福祉資金貸付制度」

では借り入れる額が足らない

または、貸付対象から漏れてしまっている

という場合は、「ご家族からお金を借りる」という選択肢が一番コスト負担がない方法としておすすめです。

最終手段.自己破産をする

- ローンが借りられない

- 公的機関の貸付も受けられない

- ご家族にも相談できない

というのであれば、最終手段としては「自己破産」を検討せざるを得ません。

「自己破産」はマイナスなイメージがありますが、実際に「免責(裁判所の借金がゼロになる許可)」が認められるまでの間は、特定の職業に就けなかったり、海外旅行に行けないなどの制限がありますが、「免責」を受けられれば、借金がゼロになり、家計を立て直すことが可能になります。

免責が認められる間に就けない職業

- 警備員、生命保険募集人、古物商(ディスカウントストアの責任者など)、宅地建物取引士など

また、年金や生活保護への影響、住宅が借りられない、携帯が契約できないなどのうわさもありますが、そのようなことは起こりません。

自己破産のデメリットとしては

- 一定期間(5~10年)、ローンが組めなくなる(自動車ローン、住宅ローン)

- 免責が認定されるまでは、制限される職業がある

- 官報に掲載される

- 借金に保証人がいる場合は、その保証人に借金の請求が行く

というものです。

「給料ファクタリングは安全ではありませんか?」

「おすすめの給料ファクタリングはありますか?」