個人事業主が通帳なしでファクタリングを利用できるのか

ファクタリングを利用する際、通帳の提出はほとんどの会社で基本的な条件とされています。売掛金の存在や入金履歴を確認するため、通帳は最も信頼性の高い証拠資料となるからです。そのため、通帳なしでの利用は原則的に難しいのが実情です。

一方で、例外的に通帳不要とするファクタリング会社も存在します。請求書や発注書、契約書といった成因資料を中心に審査を行い、通帳がなくても利用できるケースがあります。ただしこの場合、審査基準が厳しくなったり、手数料が高めに設定されたりすることが多く、利用条件は決して有利とはいえません。

また、通帳を提出できない理由が「事業専用口座を持っていない」「個人の口座を使っている」などであれば、ファクタリング会社から追加書類を求められる可能性が高まります。確定申告書や開業届など、事業実態を証明できる資料を備えておくことが必要です。

現実的には、通帳ありの利用のほうが審査もスムーズで手数料も抑えやすいため、資金繰りに有利に働くでしょう。ただし、どうしても通帳なしで利用せざるを得ない場合には、事前に条件や必要書類を確認し、信頼できる業者を慎重に選ぶことが重要です。

通帳が必要とされる主な理由

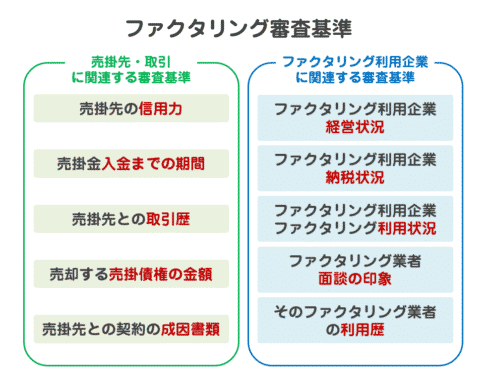

ファクタリングを利用する際、多くの会社が通帳の提出を求めるのは、審査の根拠となる客観的な証拠を得るためです。通帳には事業の実態や売掛金の信頼性を裏付ける重要な情報が含まれており、これがなければファクタリング会社は回収リスクを適切に判断できません。以下に主な理由を整理します。

売掛金の実在確認

請求書や契約書だけでは偽造のリスクがあるため、通帳に記録された入金実績が「売掛金が実際に存在する債権」であることの証拠になります。これにより架空債権の持ち込みを防ぎ、ファクタリング会社の損失リスクを最小化できます。

入金履歴による取引実績の把握

通帳の入出金履歴から、売掛先との取引が継続して行われているかを確認できます。定期的な入金があれば、安定した事業運営や長期的な契約関係が裏付けられ、資金調達側にとっても有利に働きます。

売掛先の信用度チェック

通帳で過去の入金状況を確認することで、売掛先が支払い遅延を起こしていないかを判断できます。信用力の高い売掛先からの入金実績があれば、審査の通過率や手数料率にもプラスに作用します。

継続的取引の証明

単発の取引よりも、一定期間以上にわたる継続的な取引のほうが信用度は高まります。通帳はその証拠となり、将来の入金も安定して見込めると判断されます。これはファクタリング会社が未回収リスクを回避する上で重要な要素です。

通帳なしで利用可能なファクタリングのメリット

通帳を提出せずに利用できるファクタリングは、利用者にとって手続きの簡略化やスピード感といった利点があります。特に、事業規模が小さい個人事業主やフリーランスにとっては、限られた時間やリソースの中で資金繰りを整えるための有効な手段になり得ます。

書類準備の負担が軽い

通常のファクタリングでは、通帳の写しや複数月分の入出金明細が必要です。しかし、通帳なしで利用できるサービスでは、請求書や本人確認書類など、最低限の資料だけで申し込みが可能な場合があります。結果として、提出書類の数が減り、短時間での準備が可能になります。

審査プロセスの簡素化

通帳を提出する場合に比べ、必要情報が絞られるため、ファクタリング会社によってはAI審査やオンライン完結型のスキームを導入しているところもあります。これにより、従来より短い時間で審査が終わるケースがあり、資金調達の即効性を高められます。

即日対応の可能性

通帳の確認を待たずに審査が進むため、最短数時間以内に入金が行われることもあります。売掛先の入金サイトが長く、急な運転資金需要に直面している個人事業主にとっては、事業の継続性を守る手段となります。

フリーランスや小規模事業者でも利用しやすい

法人向けの審査要件に比べて柔軟に対応するサービスがあり、通帳に十分な履歴がないケースでも利用できる可能性があります。たとえば、開業間もない個人事業主や銀行口座の取引実績が浅い利用者でも、請求書や成因資料で対応可能です。

通帳なしファクタリングのデメリット

通帳を提出せずに利用できるファクタリングは、一見すると手軽に見えますが、実際には利用者にとっていくつかの大きなデメリットが存在します。法人経営者や財務担当者が判断を誤らないためには、これらのリスクを十分に理解しておくことが重要です。

審査の難易度が高くなる

通帳は売掛金の実在や取引の継続性を示す最も信頼性の高い資料です。そのため通帳がない場合、ファクタリング会社は売掛債権の実態を把握しにくくなり、審査基準を厳格化せざるを得ません。通常なら通過できる取引内容でも、通帳が提出できないことを理由に審査落ちとなるケースが少なくありません。

入金までに時間がかかりやすい

通帳があれば数分で確認できる情報も、代替資料では複数の確認工程が必要になります。その結果、即日入金が可能なはずのケースでも、審査が長引き、資金調達のスピード感が大幅に損なわれる恐れがあります。資金繰りの逼迫時には、このタイムロスが大きなダメージとなります。

手数料が割高になりやすい

ファクタリング会社にとって、通帳なしの取引は情報不足によるリスクが高い契約です。そのリスクを補うため、通常よりも高い手数料が設定される傾向があります。相場より数%高いだけでも、調達額が大きければ総コストに直結し、資金繰りを逆に圧迫しかねません。

追加書類を求められる可能性が高い

通帳の代替として、請求書、発注書、契約書、確定申告書など、複数の資料を提出しなければならない場合があります。提出書類が増えるほど準備の手間と時間がかかり、結果として「通帳不要で簡単」というメリットは薄れてしまいます。

通帳の代わりに提出が必要となる書類

通帳を提出できない場合でも、ファクタリング会社は売掛金の実在性や事業の継続性を確認する必要があります。そのため、通帳に代わる複数の書類を組み合わせて提出し、信頼性を担保するのが一般的です。以下は代表的に求められる書類の種類です。

売掛金の存在を証明する成因資料

請求書や発注書、納品書、基本契約書などが該当します。これらは「成因資料」と呼ばれ、取引が実際に行われていることを裏付けます。特に継続的な取引先がある場合は、複数月分をまとめて提出することで審査を有利に進められる可能性があります。

本人確認書類

代表者や事業主本人を確認するため、運転免許証、マイナンバーカード、パスポートなどの公的身分証明書が必須とされます。オンライン申込の場合でも、これらの画像提出が一般的です。

事業実態を示す書類

個人事業主であれば確定申告書や開業届、法人であれば商業登記簿謄本や印鑑証明書が必要になるケースがあります。これらは事業が実際に存在し、法的に登録されていることを示す役割を持ちます。

財務関連書類

決算書や試算表、個人事業主であれば確定申告書の控えを求められることがあります。特に通帳が提出できない場合、事業規模や収益状況を確認するために必要とされるケースが多く見られます。

税金・社会保険関連の書類

納税証明書や領収書などを提示することで、滞納がなく健全に事業を運営していることを示すことができます。ファクタリング会社によっては追加で求められることがあるため、事前準備をしておくと安心です。

通帳なしで利用できるファクタリング会社を選ぶ際の注意点

通帳を提出せずに利用できるファクタリング会社を選ぶ際には、手数料や契約条件、審査の厳しさなどに十分注意する必要があります。特に法人経営者や財務担当者にとっては、資金繰り改善を目的としながらも、かえって負担が増すリスクを回避することが重要です。

手数料の水準を必ず確認する

通帳がない場合、ファクタリング会社は債権の信用度を確認できる情報が限られるため、リスクを上乗せした高めの手数料を提示するケースが少なくありません。相場(2者間8〜18%、3者間2〜9%)を大きく超える条件が提示される場合は、契約前に妥当性を必ず精査しましょう。

償還請求権の有無に注意する

通常のファクタリングでは「償還請求権なし」が一般的ですが、通帳なしでの利用では「償還請求権あり」となる場合があります。この場合、売掛先の倒産などで入金がなければ、利用者が資金を返金しなければならないリスクが発生します。契約書を確認し、リスクをどこまで許容できるか判断することが欠かせません。

追加書類や条件を求められるケースが多い

通帳を提出できない代わりに、請求書や契約書、確定申告書など追加の成因資料や事業関連書類を求められることがあります。特に急ぎで資金を調達したい場合、必要書類の準備に時間がかかり、スピード資金化が実現できない可能性があるため注意が必要です。

実績や信頼性を重視する

通帳なしに対応できる会社は数が限られるため、選択肢が狭まりやすいのも実情です。そのため、資本金、累計取引実績、第三者機関の認定など、客観的に信頼できる要素を持つ会社を優先することが望まれます。特にオンライン完結型サービスでは、運営母体の実績や利用者数を確認しておくと安心です。

必要書類が少ないファクタリング会社の例

通帳なし、あるいは必要書類が最小限で利用できるファクタリング会社はいくつか存在します。スピード重視や手続きの簡略化を求める個人事業主にとっては大きな利点になります。ここでは代表的な事例を紹介します。

ビートレーディング

累計取引実績が豊富な大手ファクタリング会社で、必要書類は「売掛金に関する資料(請求書や発注書など)」と「口座の入出金明細(直近2か月分)」の2点のみです。最短2時間での入金が可能で、オンライン完結型の手続きにより迅速な資金化が可能です。全国に拠点を持ち、専任担当者によるサポート体制も整っています。

ファクトル

一般社団法人が運営するオンライン型ファクタリングで、最短40分という業界でも非常に速い入金スピードが特徴です。必要書類は「口座の入出金履歴(直近3か月分)」と「請求書や契約書などの売掛金資料」の2点に限定されており、24時間オンラインで申請できます。経営革新等支援機関としての認定も受けているため、信頼性を重視する方にも適しています。

みんなのファクタリング

AI審査を導入し、決算書や事業計画書が不要で利用できるサービスです。最短60分で入金が可能で、土日祝日にも対応している点が大きな特徴です。完全オンラインでのやり取りが可能であり、必要書類が非公開とされているものの、従来よりも少ない資料で利用できる柔軟性が評価されています。

日本中小企業金融サポート機構

非営利の一般社団法人が運営するファクタリングで、必要書類は「口座の入出金履歴(直近3か月分)」と「請求書などの売掛金資料」の2点です。最短3時間での入金が可能で、非営利ならではの低手数料と透明性の高さが特徴です。財務局と経済産業局の認定を受けた支援機関であるため、公共性を重視する経営者にとって安心感があります。

これらの会社はいずれも、必要書類を最小限に抑えながらスピーディーに資金調達を可能にしている点で共通しています。特に資金繰りに時間的余裕がないケースでは有効な選択肢となります。

通帳なしファクタリングを検討する際のまとめ

通帳の提出はファクタリングにおいて基本的な審査資料ですが、どうしても通帳を用意できない場合や提示を避けたい場合、代替手段を提供する会社を活用する方法もあります。ただし、その場合は以下の点を踏まえて慎重に検討することが重要です。

まず前提として、通帳がある場合の方が審査通過率・手数料・入金スピードすべてにおいて有利です。通帳なしで利用する場合、審査に時間がかかる、追加書類を求められる、手数料が高くなるなどのリスクを伴うことを理解しておく必要があります。

特に気をつけるべきは、契約条件の精査です。償還請求権ありの契約になってしまうと、万が一売掛先が倒産した場合に資金を返還しなければならない可能性があります。また、事業継続に不可欠な資金繰り改善を目的としているにもかかわらず、結果的にキャッシュフローを圧迫する事態になりかねません。

一方で、近年はAI審査やオンライン完結型のサービスも増えており、請求書や本人確認書類のみで利用できる会社も登場しています。こうしたサービスはスピード感を重視したい個人事業主やフリーランスにとって有力な選択肢となりますが、実績や信頼性を確認した上で利用することが不可欠です。

まとめると、通帳なしでの利用は「例外的な手段」であり、資金繰りを安定させる観点では通帳ありの契約が王道です。それでも通帳なしを選ぶ場合は、

- 手数料水準の比較

- 契約条件の確認(償還請求権の有無)

- 追加書類の有無

- 会社の信頼性と実績

これらを必ず確認した上で判断することが安全です。