個人事業主向けオンラインファクタリングは、資金繰りに課題を抱える個人事業主が手軽に利用できる新しい資金調達手段として注目されています。従来、銀行融資や手形割引が主流であった資金調達に比べ、オンラインファクタリングはその手続きの簡便さやスピード感で大きな利便性を提供します。

特に、オンライン形式で完結する点は、忙しい事業主にとって大きな魅力です。スマートフォンやパソコンから申し込みが可能で、売掛債権を活用することで迅速な現金化が実現します。また、融資とは異なり、借り入れによる負債を増やすことなく資金調達を行えるため、資金繰り改善を目指す事業主にとって安心な選択肢となっています。

一方で、オンラインファクタリングには特有のリスクや注意点も存在します。手数料率の設定や契約内容、信頼できるサービス提供会社の選定は、事業主自身の慎重な判断が求められる重要なポイントです。

本記事では、個人事業主がオンラインファクタリングを利用する際に押さえておくべき基本的な仕組みやメリットに加え、注意すべきポイントや成功事例を具体的に解説します。これにより、個人事業主がより良い資金調達手段を選び、事業運営に役立てるためのヒントを提供します。

オンラインファクタリングのメリット

迅速な資金調達が可能

オンラインファクタリングの最大の魅力は、スピード感のある資金調達が実現できる点です。従来の銀行融資では審査から実行まで数週間を要する場合が一般的ですが、オンラインファクタリングでは最短1日で現金化が可能です。特に急な資金需要が発生した際に、迅速に対応できる柔軟性は大きなメリットです。

手続きが簡便で負担が少ない

オンラインファクタリングは、インターネットを活用することで手続きが簡素化されています。必要書類をオンラインで提出し、審査結果も電子的に受け取ることが可能なため、煩雑な書類作成や面談の必要がありません。これにより、時間的なコストを大幅に削減できます。

借入負債が発生しない

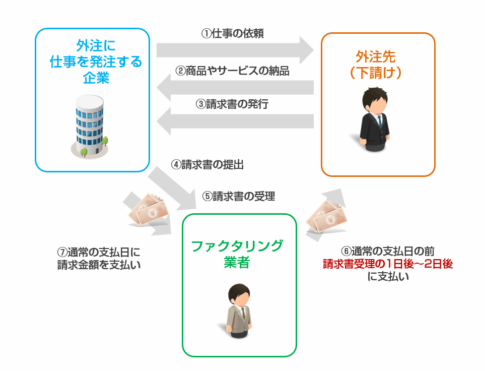

ファクタリングは、融資とは異なり、売掛債権を売却することで資金を調達する仕組みです。そのため、借入金としての負債が発生せず、貸借対照表上の健全性を維持できます。この点は、個人事業主だけでなく法人にとっても魅力的です。

売掛債権の活用で信用力が不要

ファクタリングでは売掛債権の信用力が主に審査対象となるため、利用者自身の信用力が低い場合でも利用が可能です。銀行融資で断られるケースでも、売掛先の信用力が高ければ資金調達が実現します。

柔軟な契約条件

多くのオンラインファクタリングサービスは、契約条件が柔軟に設定されています。例えば、2者間ファクタリングと3者間ファクタリングの選択肢があり、取引先への通知を避けたい場合には2者間ファクタリングを利用することができます。また、契約期間や手数料率も利用者の状況に応じて調整可能なケースが多いです。

利用状況の透明性

オンラインファクタリングでは、取引内容や手数料の内訳をリアルタイムで確認できるサービスが一般的です。これにより、資金調達プロセスの透明性が向上し、安心して利用することができます。

オンラインファクタリングは、個人事業主の資金繰りをサポートする強力な手段として、多くのメリットを提供します。そのスピード感、手続きの簡便さ、そして負債を増やさない仕組みは、資金調達を必要とする幅広い事業者にとって有用な選択肢となるでしょう。

注意点とデメリット

高い手数料率

オンラインファクタリングの最大のデメリットは、手数料率が比較的高い点です。一般的に、売掛金の10%から30%程度の手数料がかかることが多く、利用頻度が増えるほどコストが積み重なります。特に、売掛債権の金額が大きい場合や長期間にわたって利用する場合は、手数料負担が経営に影響を及ぼす可能性があります。

信頼性の低い業者のリスク

市場には信頼性に疑問があるファクタリング業者も存在します。これらの業者は、法外な手数料を請求したり、契約内容を十分に説明しないまま契約を進めることがあります。契約前に業者の評判や実績をしっかり確認し、不当な条件を提示されないよう注意が必要です。

売掛先への通知リスク

2者間ファクタリングの場合は売掛先に通知されることはありませんが、3者間ファクタリングでは売掛先に通知が行われるため、取引関係に影響を及ぼす可能性があります。特に売掛先との信頼関係が重要な業種では、この通知リスクを慎重に考慮する必要があります。

契約条件の複雑さ

オンラインファクタリングでは、契約内容が複雑になることがあります。例えば、手数料率の計算方法や支払い条件、解約時の取り扱いなど、細かい条項を理解しないまま契約を進めると、後から予期せぬトラブルが発生することがあります。

資金調達の制限

ファクタリングで利用できる資金額は、売掛債権の金額に依存します。そのため、急な大口の資金需要に対応できない場合があります。銀行融資やその他の資金調達手段と比較して、柔軟性に欠ける面がある点は考慮すべきです。

長期的な依存のリスク

短期間の資金繰り改善には有効なファクタリングですが、これに依存し続けると、手数料の負担が経営に大きな影響を及ぼす可能性があります。また、資金繰りの根本的な課題が解決しないままでは、さらなる負債リスクが高まることもあります。

データセキュリティの懸念

オンラインで手続きを進める場合、売掛債権の詳細や企業情報をインターネット上で提供する必要があります。不十分なセキュリティ対策を講じている業者に情報を渡すと、データ漏洩や悪用のリスクが生じる可能性があります。

経理負担の増加

ファクタリングを頻繁に利用する場合、経理処理が複雑化することがあります。売掛債権の譲渡や手数料の計上、キャッシュフロー管理において追加の負担が発生する点は注意が必要です。

オンラインファクタリングを活用する際には、これらの注意点とデメリットを十分に理解し、信頼できる業者を選ぶこと、適切な契約条件を交渉することが重要です。また、短期的な利用に留め、長期的な資金繰り改善のための根本的な対策を並行して進めることが望まれます。

個人事業主向けオンラインファクタリングサービスの比較

マネーフォワード アーリーペイメント

- 特徴: 東証プライム上場企業が運営する信頼性の高いサービス。売掛債権の早期資金化が可能で、手数料は業界最安水準の1%から。

- メリット: 最短2営業日で資金化可能。取引先への通知や債権譲渡登記が不要で、取引関係に影響が出にくい。

- 適した利用者: 信頼性を重視し、迅速な資金調達を求める個人事業主。

ベストファクター

- 特徴: 柔軟な契約条件が特徴で、売掛先の信用力が高ければ利用が容易。

- メリット: 売掛金に応じた柔軟な調達額設定。オンラインで手続きが完結し、手続きが簡単。

- 適した利用者: 信用力のある売掛先を持ち、簡便さを重視する個人事業主。

クラウドファクタリング by メタップス

- 特徴: テクノロジーを活用したオンライン特化型のサービス。申請から資金化までを完全オンラインで完結。

- メリット: AIを活用した審査でスピーディな対応。利用者自身の信用力が低くても利用可能。

- 適した利用者: テクノロジーを活用した効率的な手続きを求める個人事業主。

OLTA

- 特徴: 日本初のオンライン特化型ファクタリングサービスとして、業界内で高い認知度を誇る。

- メリット: 最短即日で資金化が可能。シンプルな料金体系で、透明性の高い手数料設定。

- 適した利用者: スピードを最優先し、手数料の透明性を求める個人事業主。

アクセスファクター

- 特徴: 地域密着型サービスで、オンラインだけでなく対面でのサポートも提供。

- メリット: 専門スタッフによるサポートが充実。初心者でも安心して利用できる。

- 適した利用者: 初めてファクタリングを利用する個人事業主や対面サポートを重視する方。

サービス比較ポイント

- 手数料率: マネーフォワード アーリーペイメントやOLTAは業界最安水準の手数料を提供。

- 資金化スピード: OLTAやベストファクターは最短即日での対応が可能。

- 手続きの簡便さ: クラウドファクタリングは完全オンライン対応で、手間を最小限に抑えられる。

- サポート体制: アクセスファクターは対面サポートを提供し、初心者にも優しいサービス。

選択時のポイント

- 利用目的や事業規模に応じて、手数料率や資金化スピード、サポート体制を比較検討することが重要。

- 特に初めて利用する場合は、透明性の高い料金体系や口コミ評価が高いサービスを選ぶと安心。

成功事例:オンラインファクタリングを活用した資金繰り改善

飲食業:急な設備修繕費用に対応

小規模な飲食店を経営するAさんは、厨房設備の修繕費用として急遽50万円が必要になりました。従来の銀行融資では審査に時間がかかるため、Aさんはオンラインファクタリングを利用。売掛債権を担保に、申請からわずか1日で資金を調達しました。迅速な対応により、営業への影響を最小限に抑えることができ、結果として月間売上も維持することができました。

製造業:季節需要への対応

部品製造を行うB社は、繁忙期に対応するための材料費として300万円が必要でした。銀行からの融資では繁忙期のピークに間に合わないと判断し、オンラインファクタリングを活用。売掛先企業の信用力が高かったため、スムーズに審査が通り、必要な資金を2営業日で確保できました。この資金を活用して材料を調達し、需要増加に応じた生産を実現。結果として、新規顧客の獲得に成功し、売上を前年比20%増加させることができました。

小売業:在庫回転率の向上

小規模なアパレルショップを運営するCさんは、売れ筋商品の在庫補充が遅れ、販売機会を逃していました。オンラインファクタリングを利用して売掛金を即日現金化し、追加仕入れを迅速に実施。その結果、商品が売れ残るリスクを減らし、在庫回転率を改善。資金繰りの改善により、仕入れ戦略を見直し、安定した利益を確保できるようになりました。

IT業界:プロジェクト遅延による支払いリスク回避

フリーランスのITエンジニアDさんは、大規模なプロジェクトの支払い遅延に直面していました。資金不足が業務の継続に支障をきたす可能性があったため、オンラインファクタリングを利用。売掛金を3営業日で現金化し、運転資金を確保。これにより、他のプロジェクトをスムーズに進行させることができ、顧客との信頼関係を維持しました。

建設業:短期的なキャッシュフロー改善

中規模の建設会社E社は、新規案件への資材調達費用が不足していました。銀行融資では担保や審査に時間がかかるため、オンラインファクタリングを選択。売掛金のうち200万円を現金化し、資材調達を迅速に実施。その結果、工期遅延を回避し、クライアントからの信頼を確保。同時に、迅速な対応が評価され、追加案件の受注にも成功しました。

共通の成功ポイント

- 迅速な資金調達: 最短即日で現金化できる仕組みが、緊急の資金需要に応えました。

- 負債リスクの回避: 融資ではなく売掛債権の売却を活用することで、借入による負債を増やさずに資金繰りを改善。

- 柔軟性のある条件: 売掛先企業の信用力を活用することで、利用者自身の信用力に左右されることなく資金調達が可能。

- 事業成長のサポート: 資金調達を通じて、事業拡大や新規案件対応、運転資金確保をスムーズに行うことができました。

これらの事例は、オンラインファクタリングが幅広い業種や状況で有効な資金調達手段であることを示しています。

オンラインファクタリング利用時の手続きと流れ

申し込み

- サービス選定: 利用目的や手数料、資金化スピードを比較し、最適なオンラインファクタリングサービスを選びます。透明性や信頼性の高いサービスを優先することが重要です。

- アカウント登録: サービスの公式ウェブサイトにアクセスし、アカウントを作成します。基本情報の入力が求められます。

必要書類の準備

- 事業関連書類: 確定申告書や取引先との契約書を用意します。

- 売掛債権の情報: 売掛金の請求書や納品書など、売掛債権を証明する書類を提出します。

- 本人確認書類: 身分証明書や法人登記簿謄本(法人の場合)を提出します。

書類の提出

オンラインシステムに必要書類をアップロードします。紙ベースの提出が不要なため、迅速かつ簡便に手続きを進められます。

審査

- 内容確認: 提出された書類を基に、売掛債権の信頼性や売掛先の信用力が審査されます。

- 審査期間: 一般的に1~3営業日以内に結果が通知されます。AIを活用するサービスでは、さらに短縮される場合があります。

契約

- 契約内容の確認: 手数料率や支払い条件を確認し、問題がなければ契約を締結します。

- 電子署名: オンライン上で電子署名を行うことで、契約が完了します。

資金の受け取り

契約後、指定の銀行口座に資金が振り込まれます。早ければ即日、通常でも2~3営業日以内に現金化が完了します。

利用後のフォローアップ

- 支払い管理: 売掛先からの支払いがファクタリング会社に直接行われる場合、スムーズな取引が行われるよう確認します。

- 会計処理: ファクタリング利用時の手数料や資金調達額を適切に会計処理します。

注意点

- 契約条件の詳細確認: 手数料やキャンセルポリシー、売掛先への通知有無を事前に確認します。

- データセキュリティ: 信頼性の高いサービスを利用し、情報漏洩リスクを防ぎます。

- 適切な利用計画: 一時的な資金繰り改善に留め、長期的な依存を避けることが望ましいです。

オンラインファクタリングのプロセスは全体的にシンプルでスピーディーであり、特に資金繰りに迅速な対応が必要な場合に有効です。適切な準備と計画が、成功につながる鍵となります。

よくある質問と解説

ファクタリングの手数料はどれくらいかかりますか?

手数料は売掛債権の金額に対して3%から20%程度が一般的です。利用するサービスや契約条件によって異なりますが、売掛先の信用力や債権の金額が高い場合、手数料は低く抑えられる傾向があります。一方で、即日資金化などのスピード対応を求める場合は、手数料が高く設定されることもあります。

売掛先への通知は必要ですか?

通知が必要かどうかは、2者間ファクタリングか3者間ファクタリングのどちらを利用するかによります。2者間ファクタリングでは売掛先への通知は不要ですが、3者間ファクタリングでは売掛先への通知が行われ、直接ファクタリング業者へ支払いが行われます。通知を避けたい場合は、2者間ファクタリングを選ぶと良いでしょう。

個人事業主でも利用できますか?

利用可能です。ただし、売掛債権を有していることが前提となります。さらに、売掛先の信用力が重要な審査基準となるため、売掛先が信用度の高い企業である場合は利用しやすくなります。

資金調達までの期間はどのくらいですか?

サービスや審査内容によりますが、最短で即日資金化が可能です。通常、必要書類が揃っている場合は1~3営業日で資金を受け取れることが多いです。AIを活用した審査を行うサービスでは、さらに迅速な対応が期待できます。

売掛債権がない場合でも利用できますか?

売掛債権が必須条件となるため、債権がない場合はファクタリングを利用することはできません。売掛債権を担保にした融資とは異なり、債権の売却による資金調達のため、他の資金調達方法を検討する必要があります。

オンラインでの契約は安全ですか?

多くの信頼できるオンラインファクタリングサービスでは、SSL通信やデータ暗号化などのセキュリティ対策が施されています。ただし、悪質な業者も存在するため、事前にサービス提供企業の評判や実績を確認し、安心して利用できるかを確かめることが重要です。

解約やキャンセルは可能ですか?

契約後の解約やキャンセルについては、契約内容に基づきます。多くの場合、契約後のキャンセルは難しいか、手数料が発生することがあります。契約時に解約条件やキャンセルポリシーを必ず確認してください。

利用後の会計処理はどのように行いますか?

ファクタリングによる資金調達は、売掛債権の売却として処理します。会計上、売掛金の消滅およびファクタリング手数料の計上が必要です。詳細な処理については、税理士や会計士に相談すると安心です。