と3社間ファクタリングに対して疑問を持つ経営者の方も多いかと思います。今回は3社間ファクタリングの仕組み、メリットデメリットについて解説します。

3社間ファクタリングとは?

売掛債権を譲渡(売却)して資金調達する一般的なファクタリングサービス(買取ファクタリング)を

- ファクタリングを利用する会社(納入企業)

- ファクタリング会社(ファクター)

- 売掛先(支払企業・クライアント)

の3社間の契約に基づき、行うこと

を言います。

ファクタリングサービスは

売掛債権の扱いによって

- 買取ファクタリング(売掛債権を買い取る)

- 保証ファクタリング(売掛債権が支払れることを保証する)

に分類されますが

「買取ファクタリング」の中で、契約する関係会社の数によって

- 2社間ファクタリング(納入企業、ファクター)

- 3社間ファクタリング(納入企業、ファクター、支払企業)

に分類されるのです。

元々は、ファクタリングと言えば、3社間ファクタリング(納入企業、ファクター、支払企業)のことを意味していたので、2社間ファクタリング、3社間ファクタリングという分類すらなかったのですが・・・

- 債権譲渡登記ができるようになったこと

- 支払企業(クライアント)への同意が中小企業にとってはハードルが高いこと

の2つの理由で、2社間ファクタリングという商品が開発され「2社間ファクタリング」「3社間ファクタリング」という分類ができたのです。

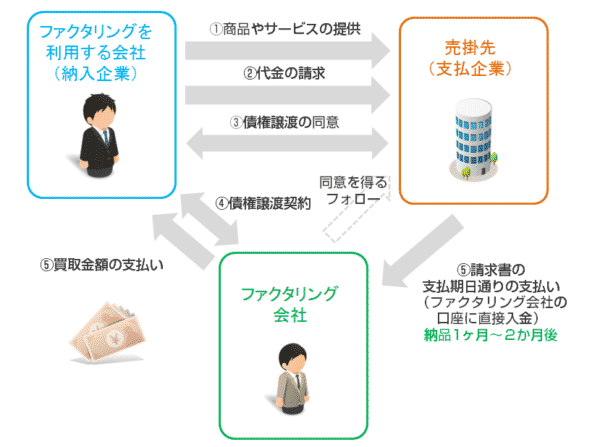

3社間ファクタリングの仕組み

- 納入企業:商品やサービスの提供

- 納入企業:代金の請求

- 納入企業:債権譲渡の承諾を得る交渉(ファクタリング会社が同意を得るフォロー)

- 支払企業:債権譲渡承諾(承諾書、同意書への捺印)

- 納入企業・ファクタリング会社:債権譲渡契約(ファクタリング契約)

- ファクタリング会社 → 納入企業:買取金額の支払

- 支払企業:請求書の支払期日通りにファクタリング会社の口座へ支払い

解説

3社間ファクタリングでは、通常の商取引による請求が発生したのち(売掛債権が発生したのち)に、ファクタリングによる資金調達が必要と納入企業が判断して、ファクタリング会社に3社間ファクタリングの申込みを行います。

3社間ファクタリングでは、審査の前に「支払企業の承諾=同意書、承諾書への捺印」が必要になるため、ファクタリング会社は申込んできた納入企業へ同意書(承諾書)を渡します。

納入企業は、同意書(承諾書)を持って、支払企業(売掛先)に説明に出向き、債権譲渡の旨を伝え、問題なければ同意書、承諾書へ署名・捺印してもらいます。ファクタリング会社によっては、このときに「同行して説明」「3社間ファクタリングの説明書類を提供する」など同意を得るためのフォローをしてくれる会社もあります。

支払企業の同意書(承諾書)が得られたら、ファクタリング会社は審査をして、問題なければ納入企業とファクタリング会社で債権譲渡契約(ファクタリング契約)を締結します。

その後、ファクタリング会社はファクタリング契約手数料を除いた買取金額を納入企業へ支払います。

債権譲渡に同意している支払企業は、売掛債権の支払期日までに同意書に記載されていたファクタリング会社の入金口座に売掛金(支払企業にとっては買掛金)の金額を入金します。

これが3社間ファクタリングの仕組みです。

3社間ファクタリングのメリット

ファクタリング手数料が2社間ファクタリングよりも安い

3社間ファクタリングでは、後述しますが「支払企業(売掛先)の同意を得る」というプロセスが必要になります。支払企業(売掛先)の同意を得て(同意書による簡易な契約をして)、かつファクタリング会社の入金口座に直接入金されるため、貸し倒れリスクが2社間ファクタリングよりも、安くなるのです。

これが最大の3社間ファクタリングのメリットと言えるでしょう。

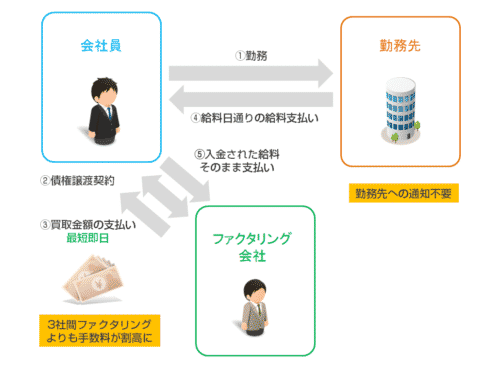

2社間ファクタリングとは

売掛金が入金されるのも、通常の商取引通りに納入企業の口座になるため、納入企業がその後にファクタリング会社に入金された金額をそのまま送金することになります。このとき納入企業が他の支払に使ってしまうなどのトラブルが発生するため、3社間ファクタリングよりも、2社間ファクタリングの方がファクタリング会社にとっての貸し倒れリスクが大きく、ファクタリング手数料が割高に設定されているのです。

ファクタリング手数料相場

- 3社間ファクタリング:1%~5%

- 2社間ファクタリング:6%~40%

ファクタリング手数料の相場はこちら

ファクタリングの審査が通りやすい

前述した通りで貸し倒れリスクは、2社間ファクタリングよりも3社間ファクタリングの方が低いのです。

当然、貸し倒れリスクが低いということは、ファクタリングの審査も、2社間ファクタリングよりも3社間ファクタリングの方が通りやすいということを意味します。

大手のファクタリング会社がサービス提供している

ファクタリングというのは、売掛債権の売買ですから、本来は貸金業法に規定されている「貸金」ではありません。これが売掛債権担保ローンだったら「貸金」になります。

しかし、この解釈自体が明確に法律で定義されているわけではないのです。ファクタリングは貸金業では定義されていない商品なのです。

『もし、仮に2社間ファクタリングが「貸金」に分類されるのであれば?』2社間ファクタリングのファクタリング手数料:6%~40%というのは、利息制限法をオーバーしてしまっています。

利息制限法

- 元本が100,000円未満の場合:年20%

- 元本が100,000円以上1,000,000円未満の場合:年18%

- 元本が1,000,000円以上の場合:年15%

『「貸金に含まれるか?否か?」明確に定義されていないファクタリングサービスを利息制限法を超えた2社間ファクタリングのファクタリング手数料でサービス提供するのはリスクが高い』

と大手のファクタリング会社(銀行の子会社など)は考えるので、

大手のファクタリング会社は

- 3社間ファクタリング:サービス提供している

- 2社間ファクタリング:サービス提供していない

という傾向が強いのです。

2社間ファクタリングは、中小企業規模のファクタリング会社が多く取り扱っています。ただし、最近では、大手企業も2社間ファクタリングに参入するケースが増えてきました。これは、2社間ファクタリングに関する取り締まりなどの事案が発生せず、むしろ当局も容認するような動きを見せているからです。

3社間ファクタリングを提供しているファクタリング業者にも、悪徳業者はいるので注意は必要です。

ファクタリングの優良業者・悪徳業者・違法業者を見分けるチェックリスト

個人事業主でも利用できる

3社間ファクタリングの場合は、個人事業主でも利用できるファクタリングとなっています。2社間ファクタリングの場合は法人しか利用できない「債権譲渡登記」によって「第三者への対抗要件を具備する(公的に債権が譲渡されたことを証明する)」必要があるので、「債権譲渡登記」ができない個人事業主は2社間ファクタリングは利用できないのです。(※2社間ファクタリングでも、個人事業主・自営業者が利用できるファクタリング業者が増えてきています。)

しかし、3社間ファクタリングであれば、支払企業の同意があるため、そもそも「債権譲渡登記」は必要ありません。「債権譲渡登記」が必要ないのですから、個人事業主であっても、売掛債権があって、支払企業の同意が得られるのであれば3社間ファクタリングを利用することができるのです。

最近では、個人事業主が利用できる2社間ファクタリングも増加しています。

3社間ファクタリングのデメリット

「支払企業の承諾=同意書、承諾書への捺印」がハードルが高い

ファクタリングは欧米では一般的な資金調達、売掛金回収のアウトソーシングサービスとして普及しています。しかし、日本では「手形」による取引や「手形割引」は比較的普及しているのですが、「売掛債権譲渡(ファクタリング)」というのは、まだまだ知名度低い資金調達方法なのです。

そのため、支払企業というのは納入企業にとってはクライアントということになるので、クライアントの担当者に「売掛金を譲渡するので同意してください。」と言った時に、「無理です。」と断られるケースはほとんどありませんが

と勘繰られてしまう可能性があるのです。

そう思われているだけなら、まだしも

なんて、考えられてしまったら、今後の取引にマイナスの影響が出てしまうのです。

これは納入企業の力が弱い中小企業ほど、これを危惧する経営者が多いようです。

最短即日の資金化は厳しい

絶対に即日の資金化ができないわけではありませんが、3社間ファクタリングの場合は「支払企業の承諾」が必要になります。

メールだけで済むことはほとんどありませんので、先方に出向いて説明して承諾書に署名・捺印してもらう必要があります。先方の日程を抑える必要がありますし、場合によっては先方の担当者だけでは決裁できない可能性もあります。その場合は別の部署や上司に掛け合ってもらう必要があるため、ここでも時間を要します。

「今日中に資金が必要」という方に3社間ファクタリングは向いていないのです。

3社間ファクタリングは「債権譲渡登記」が不要

債権譲渡登記とは

登記とは

法務省ウェブサイト

http://www.moj.go.jp/MINJI/saikenjouto-01.html

債権譲渡登記制度は,債権流動化をはじめとする法人の資金調達手段の多様化の状況に鑑み,法人が金銭債権の譲渡などをする場合の簡便な対抗要件制度として,平成10年10月1日から実施されているものです。

また,平成17年10月3日に「債権譲渡の対抗要件に関する民法の特例等に関する法律の一部を改正する法律」(平成16年法律第148号)が施行され,企業が有する資産を有効に活用し,更なる資金調達の円滑化・多様化を図るため,債務者が特定していない将来債権の譲渡についても,登記によって第三者に対する対抗要件を備えることが可能となりました。

つまり、債権譲渡登記が法律として整備されたことによって、債権譲渡を公的に証明する手段ができたため、「支払企業の承諾」のプロセスが不要な2社間ファクタリングができるようになったのです。

「支払企業の承諾を得る」フォローをしてくれるファクタリング会社もある

前述した通りで「支払企業の承諾を得る」ことが、今後の取引に悪影響が出てしまうリスクがあるため、「支払企業の承諾を得る」ことは慎重にやる必要があります。

3社間ファクタリングをメインにしているファクタリング会社では、「支払企業の承諾を得る」フォローをしてくれるファクタリング会社もあるのです。

例:ワダツミ/ファクタリングのよくある質問

Q.売掛先へ通知・連絡は必要ですか?

A.はい、必要でございます。連絡&説明方法・通知手順、等は、弊社側で全面的にお手伝いさせて頂きます、また、売掛先へ提出する案内・資料もご用意しております。

Q.売掛先へ連絡すると危ない会社と思われませんか?

A.数年前までは中小企業が売掛金を譲渡する場合は倒産の兆候と言われた時期がありましたが、それはそもそも中小企業が保有する小額で優良な売掛金を資金化するサービスがまともに存在しなかったことに要因があります。 サービスが存在しない状況の中で、債権譲渡という言葉が登場する場面と言えば「倒産の兆候」という流れに世間の認識がそうなってしまっていました。 しかし現在は違います。法律も整備され、売掛金を重要な資産として活用し、運転資金調達の手法としてファクタリングの認知度も格段にアップしております。 実際中小企業がファクタリングを使用するのは、欧米では数十年前から当たり前です。

Q.売掛先企業への説明が上手く出来るかどうか不安です。

A.ご希望であれば、弊社、社員が社長様と共に売掛先企業様へご説明・ご挨拶に同行もさせて頂いております。

また、取り組みに当たっての詳細な説明資料もご用意しておりますので、いつでもお問合せ下さい。

というように

- 売掛先へ提出する説明資料の用意

- 売掛先への説明方法、通知手段の案内

- 売掛先への説明への同行

などの対応を取ってくれるファクタリング会社もあるのです。

まとめ

3社間ファクタリングとは

- ファクタリングを利用する会社(納入企業)

- ファクタリング会社(ファクター)

- 売掛先(支払企業)

の3社間の契約で行う、売掛債権買取型のファクタリングサービスです。

3社間ファクタリングのメリット

- ファクタリング手数料が安い

- ファクタリング審査が通りやすい

- 大手のファクタリング会社も選択肢になる

- 個人事業主でも利用できる

3社間ファクタリングのデメリット

- 支払企業から承諾を得る必要がある

- 支払企業から承諾が今後の取引にマイナスの影響がでてしまう可能性がある

- 即日の資金化はできない可能性が高い

というものがあります。

- 大手企業のファクタリング会社を利用したい

- ファクタリング手数料を安くしたい

- 個人事業主でもファクタリングを利用したい

という方には3社間ファクタリングがおすすめです。

- 支払企業(売掛先)へ債権譲渡のことを知られたくない

- できるだけすぐ資金が必要

という方には2社間ファクタリングをおすすめします。

おすすめのファクタリング業者はこちら

「他のファクタリングと何が違うの?」