資金調達は企業の成長や経営の安定を支える重要な要素です。その中でも、ABL(Asset-Based Lending)とファクタリングは、多くの法人経営者や財務担当者が関心を寄せる手段として知られています。これらはどちらも売掛債権などの資産を活用して資金を調達する方法ですが、利用目的や条件が異なり、それぞれに特有のメリットとデメリットがあります。

ABLは主に売掛債権や在庫を担保として融資を受ける方法であり、安定した資産運用を重視する企業に適しています。一方で、ファクタリングは売掛債権を売却することで迅速に資金を調達する手段として、多様なニーズに応える柔軟性を持っています。

どちらを選ぶかは、企業の資金繰り状況や調達スピード、コスト構造、リスク管理への優先順位によって大きく異なります。本記事では、ABLとファクタリングの違いを深掘りし、それぞれの特徴を比較することで、最適な資金調達方法を見極めるための指針を提供します。

ABLとは?

ABL(Asset-Based Lending)は、資産担保融資の一種で、企業が保有する流動資産(売掛金、在庫、設備など)を担保として金融機関から資金を調達する手段です。通常の融資とは異なり、不動産や高額な固定資産がなくても、手元の運転資金や商品在庫を活用することで資金調達が可能です。

主な特徴

- 担保対象の多様性

売掛債権や在庫、さらには機械設備など、多様な資産を担保として利用できます。これにより、従来の不動産担保に依存しない柔軟な資金調達が可能です。 - 継続的なモニタリングが必要

金融機関は、担保として提供される資産の価値を常に評価します。これには、売掛債権の回収状況や在庫の減少などが含まれ、定期的な報告が求められます。 - 融資枠が資産価値に依存

ABLでは、担保として評価される資産の価値が融資額を決定します。企業が売掛金や在庫を増やせば、融資枠を拡大することも可能です。 - 信用力の補完

借入企業の信用力が低い場合でも、担保となる資産の価値が高ければ、融資を受ける可能性が高まります。特に、創業期の企業や資産が少ない中小企業に適しています。

メリット

- 資金調達の選択肢が広がる

不動産担保がなくても利用できるため、資産規模が限られる企業にとって有効な手段です。 - 資金調達コストの低減

融資の一種であるため、ファクタリングと比べて金利が安い傾向があります。 - 資金調達スピードの柔軟性

資産状況に応じた迅速な資金調達が可能で、特に売掛債権や在庫が増加している時期には有利です。

デメリット

- 管理負担の増加

資産価値を維持するための定期的な評価や、金融機関への報告が求められるため、事務作業が増える可能性があります。 - 資産価値の変動リスク

在庫の価値下落や売掛先の倒産など、担保価値が減少した場合、融資枠の見直しやペナルティが発生することがあります。

ABLは、特に安定した資産を保有する企業や、資金調達手段を多様化したい法人にとって魅力的な方法ですが、その一方で、担保資産の管理や金融機関との連携が重要なポイントとなります。

ファクタリングとは?

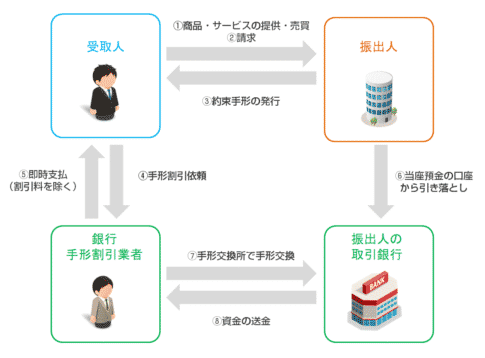

ファクタリングは、売掛債権をファクタリング業者に売却することで、期日を待たずに現金化できる資金調達手段です。融資とは異なり、資産売却の形を取るため、企業の負債として計上されないのが特徴です。特に、迅速な資金調達を求める企業や、銀行融資を受ける条件を満たさない場合に利用されます。

主な特徴

- 売掛債権の活用

売掛金を資金化することで、取引先からの支払い期日を待たずに運転資金を確保できます。これにより、資金繰りの安定化が図れます。 - 信用力の条件緩和

銀行融資と比較して、利用企業の信用力よりも売掛先企業の信用力が重視されるため、赤字決算や資産不足の企業でも利用可能です。 - 迅速な資金調達

審査期間が短く、最短1日で資金が振り込まれるケースも多いため、急な資金需要にも対応できます。 - 種類の選択肢

- 2者間ファクタリング: 利用企業とファクタリング業者のみで契約が完了し、取引先に通知されない形式。

- 3者間ファクタリング: 取引先企業が関与し、売掛金を直接ファクタリング業者へ支払う形式。

メリット

- 負債にならない資金調達

売掛債権を売却するため、企業のバランスシートに影響を与えず、財務状況の健全性を保てます。 - 審査が比較的容易

利用企業自身の財務状況にかかわらず、売掛先企業の信用力に基づいて審査が行われるため、多くの企業が利用可能です。 - スピード重視の資金調達

契約から資金振り込みまでが迅速で、特にキャッシュフローの改善を早急に求める場合に最適です。

デメリット

- 手数料が高い場合がある

売掛金額に対する手数料が発生し、その割合が高くなるケースもあり、長期的にはコスト負担が大きくなる可能性があります。 - 売掛先への通知が必要な場合がある

3者間ファクタリングでは取引先企業への通知が必要であり、関係性への影響を懸念する場合には利用をためらうことがあります。 - 利用可能な売掛債権の条件

売掛先企業の信用力が低い場合や、売掛債権が特定の条件を満たさない場合は、利用が制限されることがあります。

ファクタリングは、特に短期の資金ニーズを満たすために設計された手段であり、スピードと柔軟性が重視される一方で、コストや取引先への通知の必要性に留意する必要があります。

ABLとファクタリングの主な違い

ABL(Asset-Based Lending)とファクタリングは、どちらも売掛債権を活用した資金調達手段ですが、その仕組みや条件、適用ケースにおいて明確な違いがあります。以下では、主要な相違点を具体的に解説します。

1. 資金調達までのスピード

- ABL

ABLは、担保となる資産(売掛債権や在庫など)の評価や審査プロセスが必要であり、資金調達までに数週間から1か月程度かかることが一般的です。長期的な資金調達計画に適しています。 - ファクタリング

ファクタリングは、審査が迅速で、最短1日で資金を得ることが可能です。特に急ぎの資金ニーズに対応するための手段として有効です。

2. コスト構造(利息と手数料)

- ABL

ABLは融資の一種であり、年利が適用されます。金利は通常10〜15%程度で、ファクタリングよりも低コストな場合が多いです。 - ファクタリング

ファクタリングでは手数料が適用され、売掛債権の金額に対して一定の割合(3〜15%程度)が引かれます。短期間での利用を前提としていますが、長期的にはコストが高くなる可能性があります。

3. 必要な信用力と条件

- ABL

ABLでは、借入企業自身の信用力が重要です。担保となる資産の価値が高くても、企業の財務状況が悪い場合には融資を受けることが難しいです。また、継続的な資産管理や報告義務が求められる点も特筆されます。 - ファクタリング

ファクタリングでは、利用企業よりも売掛先企業の信用力が重視されます。そのため、利用企業が赤字決算や財務状況の悪化を抱えていても、売掛先企業が信頼できる場合には利用可能です。

4. 担保条件と対象資産

- ABL

担保として売掛債権や在庫、設備などの資産が必要です。特に在庫や設備を担保にできる点で、利用の幅が広がります。 - ファクタリング

ファクタリングでは、売掛債権のみを対象とし、資産評価の手間がかからないため、手軽に利用できます。

5. 資金調達の目的と適用ケース

- ABL

ABLは、安定した長期的な資金調達や運転資金の確保を目的とした利用が一般的です。売掛債権以外の資産も活用できるため、資金調達の柔軟性が求められるケースに向いています。 - ファクタリング

ファクタリングは、短期的な資金繰り改善や急なキャッシュフローの需要に対応するための手段として最適です。特に、取引先の支払いサイトが長い場合や、即時に現金化が必要な場合に適しています。

6. 法的側面と契約形態

- ABL

ABLは融資の一種であるため、金融機関との契約に基づき、担保権が設定されます。不履行時には担保資産が差し押さえられる可能性があります。 - ファクタリング

ファクタリングは売掛債権の売却であり、融資に該当しません。そのため、負債として計上されず、財務諸表への影響が少ない点がメリットです。

結論

ABLとファクタリングは、それぞれ異なる強みと用途を持つ資金調達手段です。企業の資金調達スピードやコスト、信用力の要件、資産の種類によって最適な選択肢を見極めることが重要です。

資金調達ニーズに応じた選択ポイント

企業が資金調達手段としてABL(Asset-Based Lending)やファクタリングを選択する際には、具体的な資金調達ニーズを明確にすることが重要です。以下では、各ニーズに応じた適切な選択ポイントを解説します。

1. 短期での現金化を重視する場合

- ファクタリングが最適

売掛債権を早期に現金化できるファクタリングは、即時性が求められるケースに向いています。特に、取引先の支払いサイトが長い場合や急なキャッシュフローの需要に対応する手段として有効です。 - 具体例: 突発的な資金需要や支払い期限が迫っている場合。

2. 資金調達コストを抑えたい場合

- ABLが有利

ABLは融資の一種であるため、一般的に金利が低く、長期的なコスト負担を抑えられる特徴があります。資金調達コストを重視する企業に適しています。 - 具体例: 長期的な運転資金の確保や大規模投資の資金調達。

3. 信用力に課題がある場合

- ファクタリングが有効

ファクタリングでは、利用企業自身の信用力よりも、売掛先企業の信用力が重視されるため、赤字決算や信用力が低い企業でも利用できる可能性があります。 - 具体例: 銀行融資を断られたが、取引先の信用力が高い場合。

4. 担保資産を有効活用したい場合

- ABLが適切

売掛債権だけでなく、在庫や設備など多様な資産を担保にできるABLは、幅広い資産を活用して資金調達を行いたい企業に向いています。 - 具体例: 売掛債権以外にも在庫や機械設備を担保として活用できる場合。

5. 財務諸表への影響を抑えたい場合

- ファクタリングが適している

ファクタリングは負債として計上されず、売掛債権の売却として扱われるため、財務状況に悪影響を与えません。財務指標を重視する企業にとって有益です。 - 具体例: バランスシートを健全に保ちつつ資金調達したい場合。

6. 継続的な資金調達が必要な場合

- ABLが有効

継続的に売掛債権や在庫の状況を評価し、資金調達枠を維持できるABLは、安定した資金調達を求める企業に適しています。 - 具体例: 定期的に発生する運転資金需要の補填。

7. スピードよりも金額や条件を重視する場合

- ABLが選択肢

資金調達までに時間はかかるものの、金利や条件面での柔軟性があるABLは、慎重に資金調達を進めたい場合に最適です。 - 具体例: 低金利で大規模な資金を調達する必要がある場合。

まとめ

企業の状況や資金調達目的に応じて、ABLとファクタリングのどちらを選択すべきかを検討することが重要です。短期の現金化を優先する場合はファクタリングを、低コストでの調達や長期的な資金ニーズにはABLを検討することで、効率的な資金運用が可能となります。

法的側面と契約上の注意点

1. ABLの法的側面

ABL(Asset-Based Lending)は、金融機関からの融資であり、担保権の設定が必要です。以下は主な法的ポイントです。

- 担保権の設定

ABLでは、売掛債権や在庫、設備などの資産に担保権を設定します。契約不履行時には、金融機関が担保資産を差し押さえ、換金して返済に充てる権利を持ちます。このため、担保資産の管理が重要です。 - 契約条件の明確化

コベナンツ(約定)と呼ばれる条件が設定されることが多く、これには「一定以上の売掛金を維持する」や「在庫価値の報告」などが含まれます。これらを遵守しない場合、融資の条件が変更されたり、ペナルティが課される可能性があります。 - 契約不履行リスク

担保となる資産の価値が急激に下がった場合や、財務状況が悪化した場合には契約違反と見なされることがあり、早期返済を求められるケースもあります。

2. ファクタリングの法的側面

ファクタリングは売掛債権の売却であり、融資とは異なる法的枠組みで行われます。

- 債権譲渡契約

ファクタリングでは、売掛債権をファクタリング業者に譲渡する契約が締結されます。この際、債権譲渡登記を求められる場合があります。これにより、第三者に対する債権譲渡の対抗要件が確保されます。 - 取引先への通知

3者間ファクタリングの場合、売掛先に債権譲渡の通知を行う必要があります。この通知が取引関係に影響を与える可能性があるため、慎重な判断が求められます。 - 契約の合法性確認

債権譲渡が単なる売却でなく、実質的に融資と見なされる場合には、貸金業法の規制を受ける可能性があります。違法な契約にならないよう、専門家の確認が推奨されます。

3. 契約上の注意点

- 手数料や金利の透明性

ファクタリングでは手数料、ABLでは金利が適用されます。契約書には、これらのコスト構造が明確に記載されていることを確認してください。 - 担保資産や売掛債権の条件

ABLでは担保資産の定期的な評価が求められ、ファクタリングでは売掛債権の適格性(取引先の信用力や支払い履歴)が重要です。 - 契約解除条件

どちらの契約でも、解除条件が詳細に記載されていることが望まれます。特に、不履行時の対応や契約期間中の変更条件は注意深く確認してください。

4. 法的リスクの軽減策

- 専門家の活用

契約書の内容や法的側面については、弁護士や金融専門家の助言を受けることが推奨されます。 - 相手業者の信頼性確認

ファクタリング業者やABLの提供機関の実績や評判を調査し、適切なパートナーを選択してください。 - 契約内容の透明性

不明確な条件やリスクを伴う条項については、契約前に説明を求め、必要に応じて交渉することが重要です。

ABLとファクタリングの法的枠組みは大きく異なり、それぞれに特有のリスクと契約上の配慮点があります。企業の状況に応じて慎重に検討することが、適切な資金調達を実現する鍵となります。

他の資金調達手段との比較

1. 銀行融資との比較

- 安定性と信用力の重視

銀行融資は安定した資金調達手段として認知されていますが、信用力や財務状況が重視されるため、赤字決算や債務超過の企業にとってはハードルが高いです。一方、ABLでは資産価値、ファクタリングでは売掛先企業の信用力を重視するため、銀行融資が難しい場合の代替手段となります。 - 審査スピード

銀行融資では通常1~3か月の審査期間が必要ですが、ABLは数週間、ファクタリングは最短1日で資金調達が可能です。迅速なキャッシュフロー改善が求められる場合、ABLやファクタリングが有利です。 - コスト構造

銀行融資の金利は低い(年利1~5%程度)ですが、ABLは10~15%、ファクタリングは3~15%の手数料が発生します。長期的な資金ニーズには銀行融資が適している一方、ABLやファクタリングは短期ニーズに対応します。

2. リースとの比較

- 資産の利用と所有権

リースは設備や車両などの資産を借りて使用する手段であり、資産の所有権はリース会社にあります。ABLでは、既存の資産を担保にして資金を調達できるため、資産を既に所有している場合にはABLが有利です。 - 月々の支払い負担

リースは定額のリース料を支払う仕組みで、ABLのような一括資金調達には適していません。一方で、ABLは融資形態であるため、資金調達後の返済計画が必要です。 - 柔軟性

リースは資産用途が限定されるため、運転資金や多様な目的で資金を利用したい場合には、ABLやファクタリングが柔軟です。

3. クラウドファンディングとの比較

- 資金調達の仕組み

クラウドファンディングは、オンラインプラットフォームを通じて投資家から資金を集める手段で、事業のビジョンや計画が明確であることが求められます。ABLやファクタリングでは、売掛債権や資産価値に基づいて迅速に資金調達が可能です。 - リスクとコスト

クラウドファンディングは返済不要の資金(寄付型やリターン型)が得られる可能性がある一方で、プロジェクトの成功や目標額未達時のリスクがあります。ABLやファクタリングは確実な資金調達が可能ですが、金利や手数料が発生します。 - 時間的な制約

クラウドファンディングでは募集期間が数週間から数か月必要ですが、ABLやファクタリングは迅速な資金調達が可能です。

4. 社債発行との比較

- 規模とコスト

社債発行は多額の資金を長期的に調達する手段であり、ABLやファクタリングが短期・中小規模企業に適しているのに対して、大企業向けの資金調達手段です。また、社債発行には高い初期費用や法的手続きが必要です。 - 資金調達までの時間

社債発行は手続きが複雑で、資金調達まで数か月かかる場合があります。ABLやファクタリングは、迅速に資金を確保したい企業に向いています。 - 信用力と条件

社債発行は企業の信用力が重要であり、ABLやファクタリングは比較的信用力の条件が緩和されているため、中小企業や創業期の企業にも適しています。

5. 総合的な選択ポイント

- ABL

資産価値を活用し、比較的低コストで中期的な資金調達を目指す企業に適しています。特に、既存の資産を効率的に活用したい場合に有効です。 - ファクタリング

短期の資金ニーズに特化しており、売掛債権の現金化を迅速に行いたい場合に有効です。特に、信用力に課題がある企業に向いています。 - 他の手段

長期資金や規模の大きい調達には、銀行融資や社債発行が適している場合もあります。資金調達の目的や企業の状況に応じた選択が重要です。

まとめと最適な選択方法

ABL(Asset-Based Lending)とファクタリングは、それぞれ異なる強みを持つ資金調達手段です。企業の状況や資金ニーズに応じて、適切な選択をするためには、以下のポイントを考慮することが重要です。

ABLが適しているケース

- 安定した担保資産を保有している場合

売掛債権、在庫、設備など、評価可能な資産を保有している企業は、ABLの柔軟な担保条件を活用できます。 - 低コストでの資金調達を優先する場合

長期的なコスト負担を抑えたい場合や、比較的大規模な資金調達を検討している場合に最適です。 - 財務状況が安定している場合

ABLでは借入企業の信用力も評価されるため、財務状況が安定している企業に向いています。

ファクタリングが適しているケース

- 迅速な資金調達が必要な場合

急なキャッシュフローの改善が求められる場合、ファクタリングの即時性が活用できます。 - 赤字決算や信用力に課題がある場合

売掛先企業の信用力が高い場合は、自社の財務状況が厳しい場合でも利用可能です。 - 売掛債権を活用したい場合

売掛債権を資金化して負債として計上しない形での資金調達を望む場合に適しています。

両者を選択する際の注意点

- 契約条件の確認

ABLでは担保資産の管理や定期的な報告義務があり、ファクタリングでは手数料の透明性や取引先への影響を考慮する必要があります。 - 資金調達スピードとコストのバランス

短期の現金化を重視する場合はファクタリング、低コストと長期的な安定性を求める場合はABLが適しています。 - 法的リスクの確認

契約内容や業者の信頼性をしっかり確認し、専門家のアドバイスを受けることが重要です。

適切な選択のためのチェックリスト

- 資金調達の目的を明確にする。

- 短期ニーズか長期ニーズか。

- 資金を活用する具体的な用途。

- 自社の財務状況を客観的に評価する。

- 売掛債権以外の資産を保有しているか。

- 財務指標の健全性。

- コストとリスクを比較検討する。

- ABLの金利とファクタリングの手数料を比較。

- 法的リスクや契約条件を確認。

- 信頼できる業者を選ぶ。

- 実績があり、透明性の高いサービスを提供する業者を選択する。

専門家への相談

最適な資金調達方法を選ぶためには、専門家や信頼できるサービス提供者の意見を参考にすることが有効です。特に、初めてABLやファクタリングを利用する場合は、リスク回避のためにも事前に詳しい情報を集めましょう。