ファクタリングとは?経済産業省の推奨理由

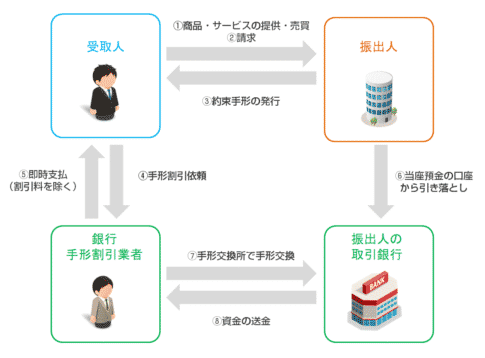

ファクタリングの仕組み

ファクタリングとは、企業が保有する売掛債権をファクタリング会社に売却し、即時に現金化する資金調達手法です。これにより、企業は取引先からの支払いを待たずに資金を得て、キャッシュフローを改善できます。売掛先が倒産しても、リスクを回避できる仕組みが特徴です。

経済産業省がファクタリングを推奨する背景

日本の中小企業は、資金調達において金融機関からの融資に依存する傾向があり、景気変動の影響を大きく受けやすい構造にあります。経済産業省は、この課題を解決するため、担保や保証なしで資金調達を実現できる売掛債権の活用を推奨しています。ファクタリングはその代表例として、健全な資金繰りの一環として重要視されています。

法改正によるファクタリングの利便性向上

2020年4月の債権法改正により、従来の譲渡制限特約付き債権の取引が大幅に緩和され、ファクタリングの利用が一層促進されました。これにより、取引先との契約にかかわらず、企業は売掛債権を自由にファクタリングできるようになり、資金調達の選択肢が拡大しました。

経済産業省の支援策

経済産業省は、中小企業が安心してファクタリングを導入できるよう、以下のような取り組みを進めています。

- 認可業者のリスト化:信頼性の高いファクタリング業者の認証制度を提供。

- 助成金・補助金制度:初期導入費用の負担を軽減するための支援策を提供。

- 金融機関との連携促進:売掛債権を担保とするABL(アセット・ベースト・レンディング)との併用も推奨。

ファクタリングを選ぶ理由

経済産業省の推奨を受け、ファクタリングは迅速な資金調達だけでなく、企業の成長を支援する持続的な資金繰りの手段としても注目されています。特に、取引先からの支払いを待つ余裕がない状況や、金融機関からの融資が難しいケースで、その効果が発揮されます。

ファクタリングの普及により、中小企業の資金調達手段が多様化し、経済全体の安定化にも寄与すると期待されています。

最新の施策・助成金情報

経済産業省の支援策の概要

経済産業省は、資金繰りに悩む企業をサポートするため、ファクタリングを活用した資金調達の促進に取り組んでいます。これにより、企業が迅速に資金を確保し、経済の変動に対応できる環境を整えています。以下は、法人経営者や財務担当者にとって有用な最新の支援策と助成金の概要です。

1. ファクタリング導入支援の助成金制度

- 対象企業:中小企業および個人事業主

- 助成内容:ファクタリング導入にかかる初期費用や手数料の一部を補助

- 目的:売掛金の早期現金化を促進し、キャッシュフローの改善を支援

- 申請条件:認定業者を利用する場合のみ適用されるケースが多い

2. 売掛債権担保融資保証制度

売掛債権を担保に金融機関からの融資を受ける際、経済産業省は信用保証協会と連携し、保証制度を提供しています。この制度により、資金調達のハードルが下がり、中小企業が安心して融資を受けやすくなります。

- 保証内容:金融機関への返済リスクを信用保証協会がカバー

- 対象:売掛債権を担保とした融資を受ける中小企業

- 申請方法:地域の信用保証協会を通じて申請

3. デジタルファクタリング導入の支援

近年、オンラインで完結するデジタルファクタリングの需要が増えています。経済産業省は、デジタル化推進の一環として、IT導入補助金の一部をファクタリング導入に充当可能としています。

- 対象:ITツールとしてファクタリングシステムを導入する企業

- 補助内容:システム導入費用の一部を助成

- 申請期限:年ごとに変動するため、最新情報の確認が必要

4. コロナ禍対応の特別融資支援策

コロナ禍で影響を受けた企業向けに、売掛債権のファクタリングを活用した特別融資支援策も提供されています。経済産業省は、短期間での資金繰り改善を目的とした迅速な審査と支援を実施しています。

- 特典:通常よりも低金利または手数料の優遇措置

- 対象:コロナ禍での売上減少により資金繰りが困難になった企業

5. 認定業者リストの活用

経済産業省は、信頼できるファクタリング事業者のリストを公開しており、違法業者を避けるための指針を提供しています。企業は、認定業者を活用することで、助成金や優遇措置を受けやすくなります。

このような最新の施策と助成金情報を活用することで、法人経営者や財務担当者は、迅速で安全な資金調達を実現し、経済変動に柔軟に対応できるようになります。

法改正で広がる売掛債権の活用範囲

債権法改正によるファクタリングの新しい可能性

2020年4月に施行された民法の債権法改正により、売掛債権の活用がさらに広がり、企業の資金調達の自由度が向上しました。特に、従来の譲渡制限特約が撤廃されたことで、取引先の許可を得ずに売掛債権を譲渡できるようになったことが大きな進展です。これにより、企業はファクタリングを用いた迅速な資金調達がより容易になりました。

譲渡制限特約撤廃のメリット

従来、取引契約に「譲渡制限特約」が盛り込まれている場合、売掛債権の第三者への譲渡が困難でした。法改正により、こうした制約が緩和され、売掛債権を活用したファクタリングが促進されています。

- 取引先の同意不要:取引先に知られることなく売掛債権の譲渡が可能に。

- 資金調達の迅速化:資金が必要なタイミングで柔軟に調達できる。

- 契約リスクの低減:ファクタリング導入に伴う取引停止のリスクが低下。

ABL(アセット・ベースト・レンディング)の推進

法改正はファクタリングだけでなく、売掛債権を担保に融資を受けるABLの利用も促進しています。ABLにより、売掛金や在庫、設備などの資産を担保に資金を調達する選択肢が増え、資金調達の幅が広がりました。

ファクタリングとABLの使い分け

- ファクタリング:売掛債権を売却して即時に現金化する方法。売掛金の早期回収を目的とする企業に有効。

- ABL:売掛債権やその他の資産を担保に融資を受ける方法。長期的な運転資金を確保したい企業に適している。

法改正がもたらす今後の展望

債権法の改正により、ファクタリングとABLの普及が進み、日本国内の資金調達環境が大きく改善されることが期待されています。特に、中小企業は金融機関の融資依存から脱却し、多様な手段で資金を確保できるようになっています。経済産業省も、こうした制度の活用を促進することで、中小企業の競争力強化を目指しています。

法改正の影響により、法人経営者や財務担当者は、柔軟な資金調達戦略を立案し、予期せぬ経済変動にも対応できる資金基盤を築くことが可能です。

安全なファクタリング会社の選び方

認定業者を活用するメリット

経済産業省は、企業が安心してファクタリングを利用できるよう、信頼性の高い認定業者リストを公開しています。認定業者を利用することで、取引の透明性が確保され、不正業者のリスクを避けられます。また、助成金や補助金制度の適用条件として、認定業者を利用することが求められるケースも多いため、経営者にとって重要な選択ポイントとなります。

信頼できるファクタリング会社の特徴

- 経済産業省または金融庁の認可を受けていること

- 認可を受けている業者は、法令遵守の下で業務を行っており、安全な取引が保証されます。

- 透明な手数料体系

- 手数料率や契約条件が明確で、隠れたコストがないことが重要です。悪徳業者は、契約後に不明瞭な手数料を請求するリスクがあります。

- 利用者の口コミや評判が良いこと

- 実際の利用者のレビューを確認し、対応の良さや信頼性を把握します。信頼できる業者は長期的な取引実績を持ち、顧客との関係を重視します。

- 契約内容の詳細な説明を提供

- 正規業者は、契約前にすべてのリスクや条件を詳しく説明し、顧客の理解を優先します。不明瞭な説明を避ける業者には注意が必要です。

違法業者を見極めるためのポイント

- 「給与ファクタリング」を提供している業者に注意

- 給与を担保にするファクタリングは違法であり、こうした業者は金融庁の警告対象です。

- 不自然に高い手数料率を設定している

- 一般的なファクタリングの手数料は数%〜10%程度です。これを大きく超える手数料を提示する業者は違法の可能性があります。

- 契約書に「債権譲渡契約」と明記されていない

- 正規のファクタリングでは、契約内容に債権譲渡が明示されます。契約が不明瞭な場合、詐欺リスクが高まります。

経済産業省が提供する認定制度の活用

経済産業省の認定制度は、信頼できるファクタリング業者をリスト化し、企業の資金調達を支援しています。認定業者は法令を順守し、顧客との透明な取引を保証します。この制度を活用することで、助成金や補助金を受けやすくなり、より有利な条件でファクタリングを導入できます。

安全なファクタリングのための注意事項

- 複数の業者を比較する:条件や手数料を複数の業者で比較することで、最適なパートナーを見つけられます。

- 契約内容を専門家に確認してもらう:弁護士や金融コンサルタントに契約内容を確認してもらうことで、不正リスクを回避できます。

- 長期的なパートナーシップの構築を目指す:単発の取引ではなく、信頼できる業者と継続的な関係を築くことが望ましいです。

安全なファクタリング会社の選定は、企業の資金調達の成否を左右する重要な要素です。経済産業省の認定リストを活用し、透明性の高い業者との取引を進めることで、安心して資金繰りを改善することができます。

ABLとの違いと適切な選択肢

ファクタリングとABLの基本的な違い

ファクタリングとABL(アセット・ベースト・レンディング)は、どちらも売掛債権を活用した資金調達手段ですが、仕組みや用途が異なります。

- ファクタリング:売掛債権をファクタリング会社に売却し、即時に現金化します。売掛先からの入金を待たずにキャッシュフローを改善できるため、短期的な資金調達に適しています。

- ABL:売掛債権や在庫、設備を担保に金融機関から融資を受ける手法です。資産の価値に応じた長期資金の確保に向いており、運転資金や設備投資に活用されます。

ファクタリングとABLのメリット・デメリット

| 項目 | ファクタリング | ABL |

|---|---|---|

| 資金化のスピード | 即日~数日での現金化が可能 | 審査に時間がかかることが多い |

| 担保の有無 | 担保不要 | 売掛債権や在庫などの資産が必要 |

| 審査基準 | 売掛先の信用力が重視される | 借り手企業の財務状況や担保価値が評価される |

| 利用目的 | 短期的なキャッシュフロー改善 | 中長期的な資金需要や運転資金の確保 |

| リスク | 売掛先の倒産リスクを回避可能 | 担保の価値低下や返済不能時のリスクあり |

どちらを選ぶべきか:企業の状況に応じた選択

- 短期的な資金不足解消を優先する場合

- 売掛先からの支払い待ちが長く、すぐに現金が必要な場合はファクタリングが最適です。特に、取引先に知られずに資金調達ができる「2社間ファクタリング」が便利です。

- 長期的な運転資金の確保が必要な場合

- 売掛債権だけでなく、在庫や設備も活用した資金調達を目指す場合は、ABLの利用が有効です。担保を提供できる企業に向いており、安定した資金繰りを支援します。

- 金融機関からの融資が困難な場合

- 銀行融資を受けにくい中小企業やベンチャー企業にとって、ファクタリングは信用力に頼らない資金調達手段として有効です。一方、ABLは担保の価値を活用するため、信用力が不足している企業でも利用可能です。

経済産業省の推奨と企業への活用提案

経済産業省は、企業が柔軟に資金調達を行えるよう、ファクタリングとABLの併用を推奨しています。企業の資金状況や経営戦略に応じて適切な手法を選ぶことで、持続可能な経営基盤を構築することが可能です。

- ABLのメリットの最大化:在庫や設備が豊富な企業はABLを活用し、資産を有効活用した資金調達を行います。

- ファクタリングの迅速さを活かす:売掛金の回収待ちが長引くリスクを回避し、キャッシュフローを即時に改善する手段としてファクタリングを導入します。

効果的な選択による経営戦略の強化

ファクタリングとABLは、企業の資金調達の多様性を広げ、経済環境の変動に対応するための重要な手段です。経済産業省の支援制度を活用し、これらの手法を適切に組み合わせることで、企業は競争力を高め、持続可能な成長を目指すことができます。

ファクタリング業界の最新動向

1. ファクタリング市場の拡大とデジタル化の進展

近年、企業の資金繰りニーズの多様化に伴い、日本国内のファクタリング市場は急速に成長しています。とりわけ、非対面取引やオンライン完結型のデジタルファクタリングの需要が拡大しています。経済産業省もデジタル技術を活用した資金調達を支援しており、IT導入補助金を通じたシステム導入のサポートを強化しています。

- オンラインプラットフォームの普及:デジタル化により、申請から資金調達までを数時間で完了できるサービスが増加。

- 非対面取引の需要増加:コロナ禍以降、対面を避けたオンラインファクタリングの利用が急増。

2. 新しい法規制と市場の透明性向上

2020年4月の民法改正で、譲渡制限特約の撤廃が実施され、売掛債権の取引が容易になりました。この法改正により、企業はより柔軟に売掛債権を活用し、ファクタリングを利用できるようになりました。

また、経済産業省は、業界の透明性を高めるために、認定業者のリスト公開を進めており、違法業者の排除と信頼できる事業者の選定が促進されています。

- 透明性向上の効果:認可業者を利用することで、助成金申請や政府支援へのアクセスが容易に。

- 違法業者の取締強化:金融庁と連携し、給与ファクタリングなど違法な手法の監視を強化。

3. ファクタリングの多様化と新サービスの台頭

従来の2社間および3社間ファクタリングに加えて、以下のような新しいファクタリング形態が登場し、業界の選択肢が広がっています。

- AIを活用した信用審査:AI技術を使った与信分析で、審査が迅速化。

- サプライチェーン・ファクタリング:取引先全体の債権を活用し、サプライチェーン全体の資金繰りを支援する手法。

4. グローバル市場の動向と日本市場への影響

海外のファクタリング市場では、欧州を中心に市場規模が拡大しています。日本企業も国際取引においてファクタリングを活用するケースが増え、海外取引先からの支払いリスクの軽減に寄与しています。

- クロスボーダーファクタリング:複数国にまたがる売掛金を管理する国際ファクタリングの利用が拡大。

- ESG対応のファクタリング:持続可能なビジネスのために、環境・社会への配慮を組み込んだファクタリング商品が注目されています。

5. 今後の展望と企業への提言

ファクタリング業界は、デジタル化の進展と市場の透明性向上により、さらなる成長が見込まれています。経済産業省の支援を活用し、企業は迅速かつ柔軟な資金調達手段としてファクタリングを戦略的に取り入れることが重要です。

- 推奨戦略:デジタルファクタリングの導入と認定業者の活用により、資金繰りを最適化。

- 中長期的な視点:ABLなどの他の資金調達手段と組み合わせ、持続的な経営基盤を構築。

最新の動向を取り入れることで、企業は予期せぬ経済変動にも対応し、安定した成長を実現できます。

導入の流れと成功事例

1. 導入の流れ

ステップ 1:目的の明確化と事前準備

- まず、自社の資金ニーズを分析し、ファクタリングの導入目的を明確にします。短期的なキャッシュフロー改善や取引先リスクの軽減など、目的に応じた計画が必要です。

- 必要な書類(請求書や売掛金明細、財務資料)を準備します。経済産業省が推奨する認定業者を利用する場合、事前の書類準備が円滑な審査を助けます。

ステップ 2:業者の選定と相談

- 経済産業省が提供する認定業者リストから信頼できるファクタリング会社を選定します。

- 業者と面談し、サービス内容や手数料率を確認します。2社間ファクタリングか3社間ファクタリングのいずれを選ぶかも重要なポイントです。

ステップ 3:審査と契約締結

- 選定した業者に必要書類を提出し、売掛金や企業の信用情報の審査を受けます。

- 契約内容(手数料、支払いスケジュール)を確認し、双方の合意のもと契約を締結します。

ステップ 4:売掛債権の譲渡と資金調達

- 契約締結後、売掛債権が正式に譲渡されます。

- ファクタリング会社が売掛金を買い取り、即座に資金が振り込まれます。

ステップ 5:取引管理とモニタリング

- ファクタリング後も取引先との関係を良好に維持することが重要です。特に3社間ファクタリングでは、取引先からの支払いがスムーズに行われるよう管理します。

- モニタリングを継続し、必要に応じて他の資金調達手段(ABLなど)との併用を検討します。

2. 成功事例

事例 1:製造業A社のキャッシュフロー改善

製造業A社は、取引先からの支払いが90日後に行われるため、資金繰りに苦労していました。ファクタリングを導入し、売掛債権を即日現金化することで、キャッシュフローが改善。結果として、サプライヤーへの支払いも早期化し、取引関係が強化されました。

事例 2:ITベンチャーB社の成長資金確保

ITベンチャーB社は銀行融資が難しく、成長に必要な資金調達に苦戦していました。ファクタリングを活用し、クライアントとの契約売掛金を活用することで、資金を確保。これにより、設備投資が可能になり、新規顧客の獲得に成功しました。

事例 3:飲食チェーンC社の危機管理

コロナ禍で売上が急減した飲食チェーンC社は、短期的な資金不足に直面しました。経済産業省の支援を活用したファクタリングを導入し、売掛金を迅速に現金化することで経営の立て直しに成功。従業員の雇用も維持できました。

導入の流れに沿ってファクタリングを活用することで、多くの企業が資金調達の課題を解決しています。経済産業省が提供する支援策を上手に活用することが、成功の鍵となります。