ビジネスローンとファクタリングの概要

ビジネスローンとファクタリングは、企業が資金調達を行う際に活用できる2つの異なる手段です。それぞれの特徴や仕組みを理解することで、会社の財務戦略に最適な方法を選択できます。

ビジネスローンとは?

ビジネスローンは、事業資金を確保するために企業が金融機関から借り入れる資金調達方法です。事業の成長や拡大のため、長期的な資金ニーズを満たすために利用されることが多く、資金を分割で返済していくスタイルが一般的です。企業は、借入額に応じて毎月金利とともに元本を返済していくため、計画的な資金返済が求められます。また、ビジネスローンは金融機関の審査基準が厳格で、企業の信用力や担保提供が重視される傾向にあります。

ビジネスローンの主な特徴

- 返済義務があり、定期的に返済計画を立てる必要がある。

- 利息負担が発生し、金利が融資額に対して上乗せされる。

- 審査基準が厳しく、企業の信用状況や担保が求められることが多い。

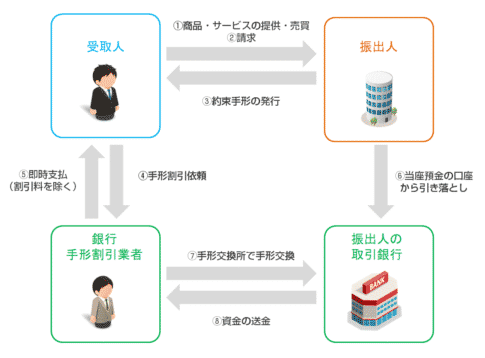

ファクタリングとは?

ファクタリングは、企業が保有する売掛金(取引先からの未回収の支払予定金)をファクタリング会社に売却することで即時に資金を調達する方法です。ファクタリングを利用すると、売掛金の回収を待たずに早期資金化が可能になるため、資金繰りが厳しい時期に役立つ短期的な調達手段として広く利用されています。

ファクタリングは「2者間ファクタリング」と「3者間ファクタリング」の2つの形態があります。2者間では取引先に知られずに利用でき、3者間では取引先の同意が必要となります。

ファクタリングの主な特徴

- 売掛金の売却により資金調達ができるため、返済義務はなく、月々の返済負担がない。

- 審査基準が柔軟で、企業の信用力よりも売掛先の信用力が重視される。

- 迅速な資金化が可能であり、売掛金を即座に現金化できるため、短期的な資金ニーズに対応しやすい。

ビジネスローンとファクタリングは、それぞれの目的や条件に応じた資金調達手段であり、選択には自社の財務状況や資金ニーズに合わせた戦略的な判断が求められます。

資金繰りの違い:ビジネスローンとファクタリング

資金繰りを円滑に保つことは、企業の安定経営にとって欠かせません。ビジネスローンとファクタリングは、資金繰りに対して異なる効果をもたらします。それぞれの違いを理解することで、自社に最適な資金調達手段を選ぶ判断材料としましょう。

資金化スピードの違い

ビジネスローンは審査から資金調達まで、一般的に数日から数週間かかる場合が多く、事業融資や銀行融資よりは早いものの、手続きに時間を要する傾向があります。対してファクタリングは、売掛債権をすぐに現金化できるため、特に短期間での資金需要が高い企業に適しています。迅速な資金調達が求められる場合は、ファクタリングが有効な選択肢です。

キャッシュフローへの影響

ビジネスローンでは、毎月の返済が必要となるため、キャッシュフローに負担がかかる場合があります。計画的な返済計画が求められるため、将来的な返済負担を考慮しなければなりません。一方、ファクタリングは売掛金の早期現金化を行う仕組みで、返済義務がないため、月々のキャッシュフローへの影響を最小限に抑えつつ、現金を確保できる利点があります。

利用シーンに応じた使い分け

長期的な資金繰りを改善したい場合は、返済プランを立てやすいビジネスローンが適していますが、急な資金ニーズや売掛金の早期現金化が必要な場合は、ファクタリングの活用が効果的です。

金利と手数料の比較

ビジネスローンとファクタリングは、資金調達にかかる費用体系が異なり、それぞれのメリット・デメリットが存在します。ここでは、法人経営者や財務担当者が効率的な資金計画を立てるための判断材料として、ビジネスローンとファクタリングの金利と手数料の違いを詳しく解説します。

ビジネスローンの金利と返済負担

ビジネスローンの費用は、主に借入金に対する金利で構成されます。金利は、ローンの種類や企業の信用度によって変動し、公的融資や銀行融資の場合は比較的低金利(1〜3%程度)であることが一般的ですが、事業性ローンの中には、10〜15%の高金利で提供されるものもあります。返済期間が長期に及ぶと、利息が大きく膨らみ、最終的な返済額が高くなるため、返済計画が必要です。

ファクタリングの手数料とコスト構造

ファクタリングの手数料は、売掛債権の総額に対して一定割合で設定されるケースが多く、一般的には売掛金の5〜20%が手数料としてかかります。手数料の設定は、売掛先の信用力や支払期日によって変動し、信用力が高い取引先の場合、手数料が低めに設定されることがあります。また、ファクタリングでは利息が発生しないため、一度の手数料支払いで資金化が完了し、返済負担がないのも特徴です。

コスト面でのメリット・デメリット

ビジネスローンは、金利が低い場合は長期的な資金ニーズに対応しやすく、総コストが抑えられるメリットがありますが、高金利ローンを利用する際には返済負担が増加し、返済期間に応じて利息も加算されます。一方で、ファクタリングは返済義務がないため、キャッシュフローに即効性があり、短期的な資金調達において便利ですが、手数料が割高になる可能性もあるため、頻繁に利用するとコストが蓄積される点に留意が必要です。

ビジネスローンとファクタリングのコスト面での違いを理解することで、資金調達手段の選択がより合理的になります。

審査基準と対象の違い

ビジネスローンとファクタリングは、審査の基準と対象が大きく異なるため、資金調達の選択においてはこの違いが重要です。ここでは、法人経営者や財務担当者が適切な資金調達手段を選択できるように、それぞれの審査基準と対象の特徴を詳しく解説します。

ビジネスローンの審査基準と対象

ビジネスローンの審査では、企業の財務状況や経営状態が厳格にチェックされます。金融機関は、貸し倒れリスクを避けるために、企業の収益性、キャッシュフロー、負債状況、信用情報を総合的に評価し、返済能力があるかを重視します。担保が必要な場合も多く、特に長期の融資や高額借入においては、不動産などの資産を担保として求められることが一般的です。

ビジネスローンの審査で見られるポイント

- 売上・利益の安定性:過去の売上や利益の安定性が評価され、今後の返済計画が問題なく遂行できるかが重要視されます。

- 信用力:経営者や企業の信用情報が重視され、過去の取引履歴や返済履歴が審査に影響を与えます。

- 担保の有無:担保の設定が求められることが多く、特に高額の融資には資産の担保が必須となります。

ファクタリングの審査基準と対象

ファクタリングでは、企業自身の信用力よりも、売掛先の信用力が重要視されます。これは、ファクタリングが売掛金の早期現金化を目的としており、ファクタリング会社が売掛先の支払い能力に依存するためです。そのため、赤字決算や経営が不安定な企業でも、売掛先が信頼できる企業であれば利用できる可能性が高くなります。また、ファクタリングは融資ではないため、担保や保証人を求められない点が大きな特徴です。

ファクタリングの審査で見られるポイント

- 売掛先の信用力:売掛先が資金を確実に支払う能力があるかが審査の重要なポイントです。支払い能力が高いと見なされれば、比較的スムーズに審査が進みます。

- 取引履歴:売掛先との取引期間や履歴も評価対象となり、安定した取引先との継続関係が審査通過に有利です。

- 担保や保証人不要:企業の経営状態が悪くても、担保や保証人の提供は不要であり、即時の資金調達が可能です。

審査のスピードと柔軟性

ビジネスローンは審査が厳格であるため、資金調達に時間がかかる場合があります。一方、ファクタリングは売掛債権の買取であるため、審査が比較的迅速に完了し、短期間での資金化が可能です。

担保・信用情報への影響

ビジネスローンとファクタリングは、担保や信用情報に関する影響が大きく異なります。それぞれの特徴を理解することで、自社の財務状況や信用情報へのリスクを最小限に抑えつつ、最適な資金調達手段を選択するための参考となります。

ビジネスローンの担保と信用情報への影響

ビジネスローンは通常、担保や信用情報に対して高い影響を持つ資金調達方法です。金融機関は、企業の返済能力を確認するため、借入時に担保提供を求めることが一般的です。不動産や動産などを担保に差し入れることで、融資額や金利の条件が緩和される場合があります。しかし、担保が不要な場合でも、企業の信用力は審査で重視されるため、信用情報に記録が残り、将来的な融資への影響を考慮する必要があります。

ビジネスローン利用による信用情報への影響

- 借入の履歴が信用情報に記録されるため、他の金融機関からの融資に影響する可能性があります。

- 高額の借入や長期的な融資ほど、企業の信用情報に与える影響が大きくなります。

- 担保の提供が求められるため、特に資産保有が限られている場合には、資金調達のハードルが高くなることがあります。

ファクタリングの担保・信用情報への影響

ファクタリングは、担保や信用情報に与える影響が少ない資金調達手段です。ファクタリングでは売掛金を現金化するため、担保を提供する必要がありません。また、ファクタリング取引は通常、信用情報には記録されないため、銀行や他の金融機関への将来的な融資審査に影響することがほとんどありません。これにより、ファクタリングは信用情報を保護しながら資金調達を行いたい企業にとって魅力的な選択肢となります。

ファクタリング利用による信用情報への影響

- 売掛債権の買取を通じて資金調達するため、担保不要で信用情報も保護されます。

- ファクタリング利用の事実が他の金融機関に影響を与えることは少ないため、今後の融資審査で不利になるリスクが低いです。

- 特に2者間ファクタリングの場合、取引先に知られることもないため、企業の信用情報に関わるリスクが最小限に抑えられます。

ビジネスローンとファクタリングの担保や信用情報への影響の違いを理解し、企業の状況に応じた選択が資金調達における重要な判断材料となります。ファクタリングは信用情報に傷をつけたくない場合や、担保を用意できない企業にとって柔軟な手段です。

ファクタリングが適している場面

ファクタリングは、特定の経営状況や資金ニーズに適した柔軟な資金調達方法です。以下のような場面での活用が効果的です。

1. 急な資金需要がある場合

ファクタリングは、売掛金を早期に現金化できるため、急ぎの資金ニーズが発生した際に役立ちます。通常のローンとは異なり、審査が比較的迅速に完了し、数日以内に資金を確保できるケースも多いため、急な資金需要に応じやすいです。

2. 赤字経営でも資金調達が必要な場合

ファクタリングの審査基準では、企業自身の信用力よりも取引先の支払い能力が重視されるため、赤字や債務超過状態の企業でも利用できる可能性があります。このため、経営状況が厳しい場合にも資金調達が可能で、資金繰りの改善を図る際に役立ちます。

3. 担保を提供できない場合

ファクタリングは、通常、担保や保証人を必要としません。企業が不動産やその他の担保を持っていない場合でも利用できるため、設立間もない企業や中小企業にとっても現実的な資金調達手段となります。

4. 信用情報を保持したい場合

ファクタリングは、融資ではなく売掛債権の売却であるため、借入の記録が信用情報に残りません。将来的に銀行や他の金融機関からの融資を検討している場合、信用情報に影響を与えたくない企業には適した手段です。

5. 売掛金の回収リスクを軽減したい場合

特定の売掛先との取引で回収リスクがある場合、ファクタリングを活用することでそのリスクをファクタリング会社に移転できます。これにより、売掛金回収の負担を軽減し、キャッシュフローを安定させることが可能です。

ファクタリングは、特に短期的な資金ニーズがある場面や、担保や信用情報に制約がある状況で有効な選択肢となります。

ビジネスローンが適している場面

ビジネスローンは、長期的かつ安定した資金調達が求められる場面において効果的な手段です。以下のような状況では、ビジネスローンの利用が適しています。

1. 大規模な資金が必要な場合

ビジネスローンは、比較的大規模な資金調達が可能です。設備投資や新規事業の展開など、まとまった資金が必要な場合に、ビジネスローンは効率的に資金を確保する手段として有効です。資金額が多いほど、返済期間を設定できるビジネスローンのメリットが大きくなります。

2. 中長期的な資金ニーズがある場合

ビジネスローンは、長期にわたり安定した資金が求められる場面に適しています。返済期間を複数年にわたって設定できるため、中長期的な資金繰りが必要なプロジェクトや事業資金には特に有効です。例えば、運転資金やリニューアルプロジェクトのための資金確保など、長期間にわたって資金を活用したい場合に向いています。

3. 資金計画を立て、返済計画が明確な場合

ビジネスローンは、事前に返済計画を立てられるため、計画的に資金を管理できる企業に適しています。固定の返済スケジュールに基づき、一定額を返済していくため、安定した収入が見込める企業にとっては計画的な資金管理が可能です。具体的な返済計画が立てられる企業にとっては、ビジネスローンの利用が有利となります。

4. 金利を抑えたい場合

一般的に、ビジネスローンの金利はファクタリング手数料よりも低く設定されるケースが多く、長期的な借入に対する金利負担が抑えられる点がメリットです。公的融資や銀行からの借入であれば、さらに低金利で利用できることが多いため、利息を抑えて資金調達したい企業に適しています。

5. 売掛金を担保にする必要がない場合

ビジネスローンは、売掛金の有無に関わらず利用できる点も特徴です。ファクタリングでは売掛金の保有が条件となりますが、ビジネスローンはその他の担保や信用力に基づいて融資が行われるため、売掛金が少ない場合や、売掛金に依存しない資金調達を希望する企業に適しています。

ビジネスローンは、計画的な返済が可能な企業や、中長期的な資金ニーズがある場面で特に効果的な資金調達手段です。

結論:自社に最適な資金調達方法の選び方

ビジネスローンとファクタリングは、それぞれ異なる資金調達のニーズに応える手段です。どちらを選ぶかは、自社の財務状況、資金の使途、将来的なキャッシュフローへの影響などを総合的に考慮することが重要です。以下のポイントを参考に、最適な方法を見極めましょう。

- 短期的な資金ニーズにはファクタリングが適している

売掛金を迅速に現金化したい、もしくは急な資金需要が発生した際には、審査が柔軟で、即時資金化が可能なファクタリングが有効です。また、返済義務がないため、キャッシュフローに負担をかけずに資金を確保できます。 - 中長期的な資金調達にはビジネスローンが有利

設備投資や新規プロジェクトなどで大規模な資金を必要とする場合、ビジネスローンが適しています。ローンの金利はファクタリングの手数料と比較して抑えられる傾向にあり、長期的に資金返済を計画することで資金管理が容易になります。 - 信用情報や担保の影響を考慮

自社の信用情報に影響を与えたくない場合や、担保の提供が難しい場合は、ファクタリングの方が柔軟性があります。ビジネスローンでは信用情報に記録が残るため、将来の融資計画がある場合は注意が必要です。 - 総費用とコスト構造の比較

資金調達にかかる総コストは、ファクタリング手数料とビジネスローン金利の比較がポイントです。短期間の資金調達であればファクタリングが有利ですが、長期的な視点でのコストを重視するならばビジネスローンが低コストな選択となる場合があります。

以上のポイントを踏まえ、自社の経営環境と資金ニーズに最適な調達方法を選び、財務戦略に基づいた計画的な資金調達を目指しましょう。