ファクタリングとは?簡単にわかるファクタリングの仕組み

ファクタリング比較

- タブをクリックすると比較すべき項目が変わります。

- 見出しをクリックすると並び替えができます。

| 人気ランキング | ファクタリング会社名 | 本社所在地 | 2社間ファクタリング | 2社間ファクタリング手数料下限 | 2社間ファクタリング手数料上限 | 3社間ファクタリング | 3社間ファクタリング手数料下限 | 3社間ファクタリング手数料上限 | ファクタリング事務手数料 | 資金化までのスピード | 最低取扱額 | 最高取扱額 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 1位 | トップ・マネジメント/ファクタリング | 東京都 | ○ | 3.5% | 12.5% | ○ | 0.5% | 3.5% | 無料 | 最短即日 | 30万円 | 30,000万円 ※1社10,000万円 |

| 2位 | SBI新生銀行anew(アニュー)/クラウドファクタリング | 東京都 | ○ | 2.0% | 9.0% | - | - | - | 無料 | 最短即日 | - | - |

| 3位 | GMO BtoB 早払い | 東京都 | ○ | 1.0% | 10.0% | - | - | - | - | 最短2営業日で審査結果回答 最短2営業日で入金 | 100万円 | 10,000万円 |

| 4位 | インフォマート/電子請求書早払い | 東京都 | ○ | 1.0% | 6.0% | - | - | - | - | 最短2営業日で審査結果回答 最短2営業日で入金 | - | 3,000万円 |

| 5位 | JTC/ファクタリング | 愛知県 | ○ | 2.0% | - | ○ | 2.0% | - | - | 最短翌日 | 100万円 | 10,000万円 |

| 人気ランキング | ファクタリング会社名 | 本社所在地 | 2社間ファクタリング | 2社間ファクタリング手数料下限 | 2社間ファクタリング手数料上限 | 2社間ファクタリング留保金割合 | 2社間ファクタリング掛け目最大 | 資金化までのスピード | 最低取扱額 | 最高取扱額 |

|---|---|---|---|---|---|---|---|---|---|---|

| 1位 | トップ・マネジメント/ファクタリング | 東京都 | ○ | 3.5% | 12.5% | 10.0% | 90.0% | 最短即日 | 30万円 | 30,000万円 ※1社10,000万円 |

| 2位 | SBI新生銀行anew(アニュー)/クラウドファクタリング | 東京都 | ○ | 2.0% | 9.0% | - | - | 最短即日 | - | - |

| 3位 | GMO BtoB 早払い | 東京都 | ○ | 1.0% | 10.0% | - | - | 最短2営業日で審査結果回答 最短2営業日で入金 | 100万円 | 10,000万円 |

| 4位 | インフォマート/電子請求書早払い | 東京都 | ○ | 1.0% | 6.0% | - | - | 最短2営業日で審査結果回答 最短2営業日で入金 | - | 3,000万円 |

| 5位 | JTC/ファクタリング | 愛知県 | ○ | 2.0% | - | 0.0% | 100.0% | 最短翌日 | 100万円 | 10,000万円 |

| 人気ランキング | ファクタリング会社名 | 本社所在地 | 3社間ファクタリング | 3社間ファクタリング手数料下限 | 3社間ファクタリング手数料上限 | 3社間ファクタリング留保金割合 | 3社間ファクタリング掛け目最大 | 資金化までのスピード | 最低取扱額 | 最高取扱額 |

|---|---|---|---|---|---|---|---|---|---|---|

| 1位 | トップ・マネジメント/ファクタリング | 東京都 | ○ | 0.5% | 3.5% | 0.0% | 100.0% | 最短即日 | 30万円 | 30,000万円 ※1社10,000万円 |

| 2位 | SBI新生銀行anew(アニュー)/クラウドファクタリング | 東京都 | - | - | - | - | - | 最短即日 | - | - |

| 5位 | JTC/ファクタリング | 愛知県 | ○ | 2.0% | - | 0.0% | 100.0% | 最短翌日 | 100万円 | 10,000万円 |

| 6位 | アクティブサポート/ファクタリング | 東京都 | ○ | - | - | - | - | - | - | 300万円 |

| 9位 | ビートレーディング/ファクタリング | 東京都、支店(仙台、大阪、福岡) | ○ | 2.0% | 9.0% | - | - | 最短5時間 | 100万円 | 30,000万円 |

| 人気ランキング | ファクタリング会社名 | 本社所在地 | 対象(法人、個人事業主) | 買取ファクタリング(2社間) | 買取ファクタリング(3社間) | 医療報酬債権ファクタリング | 保証ファクタリング | 国際ファクタリング |

|---|---|---|---|---|---|---|---|---|

| 1位 | トップ・マネジメント/ファクタリング | 東京都 | 法人、個人事業主 | ○ | ○ | ○ | - | - |

| 2位 | SBI新生銀行anew(アニュー)/クラウドファクタリング | 東京都 | 法人 | ○ | ○ | - | - | - |

| 3位 | GMO BtoB 早払い | 東京都 | 法人 | ○ | - | - | - | - |

| 4位 | インフォマート/電子請求書早払い | 東京都 | 法人 | ○ | - | - | - | - |

| 5位 | JTC/ファクタリング | 愛知県 | 法人 | ○ | ○ | - | - | - |

ファクタリング買取額スピード診断

「利用したい」と考えているファクタリング業者の上限のファクタリング手数料を入力してください。基準のファクタリング手数料(非上場、60日)から概算の売掛債権の買取額(ぶれ幅75%~125%)を算出しています。

ファクタリングとは?

売掛債権は、一般的に「商品」や「サービス」の納品後、提供後30日~60日後にクライアントから入金されるものですが、資金繰り改善のために「すぐに現金化したい。」「即時の資金化が必要。」という中小企業も多く、売掛債権譲渡(ファクタリング)を利用する会社が増えてきているのです。

「ファクタリング」は欧米では、一般的な資金調達方法として普及しており、「与信業務のアウトソーシング」「売掛金業務のアウトソーシング」という位置付けで多くの企業が利用しています。

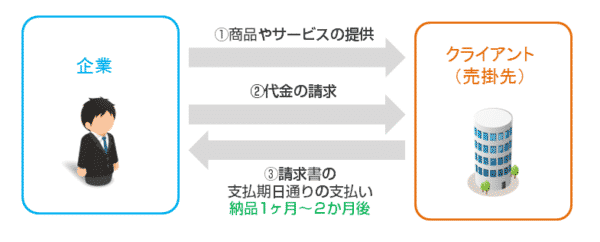

売掛債権とは

一般的に売掛債権(売掛金)はそのまま請求すれば、納品から1カ月~2カ月後に入金されますが

- 売掛先企業が倒産して回収できない可能性がある

- 売掛先企業が納品物にクレームして支払わない可能性がある

- 1カ月~2カ月待つよりも早く資金化したい

- 急な売上増加に伴い発生した売掛金なので、早く資金化しないと仕入費用が支払えない

- 資金繰りが苦しいから、とにかく売掛金を今すぐ資金化したい

という事情があって、「早くお金が必要」ということになるのです。

このような企業が売掛債権を期日よりも前に売却する「ファクタリング(Factoring)」を利用するのです。

請求書の支払いサイトは最長60日?

一般的な請求書の支払サイトは、60日以内に設定される(月末締め翌月末支払い、月末締め翌々月末支払い)ことが多いようです。なぜなら、中小企業庁が定める「下請代金支払遅延等防止法」には

「下請代金支払遅延等防止法」親事業者の義務

下請代金の支払期日について、給付を受領した日(役務の提供を受けた日)から60日以内で、かつ出来る限り短い期間内に定める義務。

というものが定められているからです。違反すれば返還指導などがあるため、多くの企業間取引では支払いサイトは60日以内(月末締め翌月末支払い、月末締め翌々月末支払い)に設定されているのです。

ただし、「下請代金支払遅延等防止法」に該当しない場合には、請求書の期日は法的な規制はないため、60日を超える請求書も存在します。

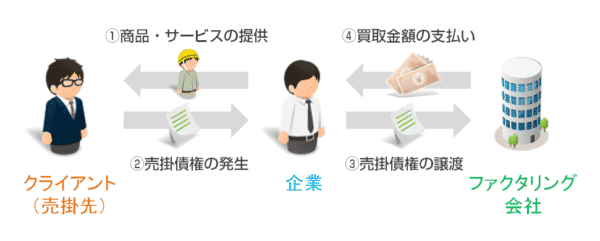

ファクタリングの仕組み

通常の商取引

通常の商取引では、BtoBで事業展開している企業はクライアントに対して、商品やサービスの提供をします。しかし、この時点では入金されないのが一般的な商取引であり、商品の納品・サービス(役務)の提供をして、検収(クライアントの確認作業)が終わってから、請求書をクライアントに送付して、請求書の支払いサイトに合わせて入金があるという形になっています。

日本では「後払い」の文化が根付いているので「信用取引」「掛け取引」とも言われるのです。

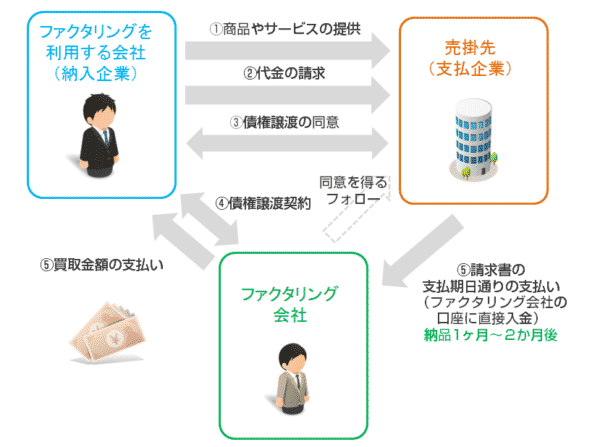

ファクタリングの仕組み「3社間ファクタリング」

納入企業はクライアントに対して、商品やサービスの提供をして、請求書を送ります。請求書は、その会社の指定した支払いサイトで支払うことを求めた請求行為です。

商品の納品、サービス(役務)の提供の検収(クライアントの確認作業)が終わっていれば「売掛債権」が発生することになります。このときに発生した売掛債権をファクタリング会社に売却することで資金化することが売掛債権譲渡(ファクタリング)です。

「ファクタリング」を利用すれば、請求書の入金日を待たずして、売却したファクタリング会社から、手数料を除いた金額が最短即日で入金されます。

クライアント(売掛先)は請求書の期日通りにファクタリング会社の銀行口座に入金します。これがファクタリングサービスです。

「3社間ファクタリング」とも呼ばれるこの仕組みは、売掛債権譲渡をすることをクライアントに了承してもらう必要があります。クライアントの同意の元、ファクタリング会社へ売掛債権を譲渡することを「3社間ファクタリング」というのです。

クライアントが同意していないと、クライアントがファクタリング会社の銀行口座に入金してくれないため、必然的にクライアントの同意が必要になるのです。

ファクタリングの「早期の資金化」以外の大きなメリット

他の資金調達方法と比較すると審査が甘い!

企業が資金調達をする方法としては、いろいろな方法があります。

どの資金調達方法を選んでも、お金を貸し付ける以上、返済能力に関する「審査」という工程をクリアしなければなりませんが、その中でも、断トツに「ファクタリングの審査は甘い」のです。

なぜかというと、ファクタリング会社が審査をするのは、お金が必要な納入企業(利用会社)側ではなく、お金を支払う支払企業(クライアント)側だからです。

実際にお金を支払う支払企業(クライアント)の信用力が高ければ、納入企業(利用会社)側の信用力が低くても、ファクタリング会社にとっては、それほど問題にならないのです。

だからこそ、

という方でも、ファクタリングなら利用できるというケースが少なくありません。「審査の甘さ」はファクタリングの大きなメリットなのです。

審査の甘いファクタリング業者はこちら

3社間ファクタリングの注意点

ファクタリング手数料が発生する!

本来1カ月~2カ月後にある入金を、最短即日で支払うファクタリング会社には

- 売掛先が売掛金を支払わない「未入金リスク」

- 売掛先の「倒産リスク」(売掛先倒産時には買取資金の返還は求められません。)

- 入金までの期間の「立替資金」

が発生します。

ファクタリング会社もビジネスですので、早期資金化をする代わりに「売掛金の○%(5~20%程度)」というファクタリング手数料を取るのです。ファクタリングを利用した場合は、売掛金の金額からファクタリング手数料を除いた金額が入金されます。

クライアント(売掛先)の承諾が必要!

前述した仕組みのファクタリングは「3社間ファクタリング」と呼ばれるもので、クライアント(売掛先)は売掛金(売掛先にとっての買掛金)の入金をファクタリング会社の銀行口座にしなければなりません。入金先口座をクライアントに変えてもらわなければならないため、クライアントが債権譲渡に対する承諾をしないと3社間ファクタリングは利用できないのです。

2社間ファクタリングが主流に!

日本のビジネス文化では

「経営がやばい状態なのでは?今後の発注は別の会社にした方が良いかも?」

と、クライアントに勘ぐられてしまう可能性が出てきてしまうのです。

このように思われてしまう理由は、「日本では、ファクタリングというサービスへの理解が乏しい」ことから発生しています。日本では、信用取引に変わる支払方法というと「手形」という決済方法が主流であり、「売掛債権を譲渡する」というのは最終手段であって、経営がピンチである状態を示していると思われているのです。

しかし、日本ではいまだに

と考える経営者が多く、ファクタリングサービスの利用に二の足を踏んでいる会社が多いという状況が続いていたのです。

このような背景の元で、近年、台頭してきたのが「2社間ファクタリング」です。

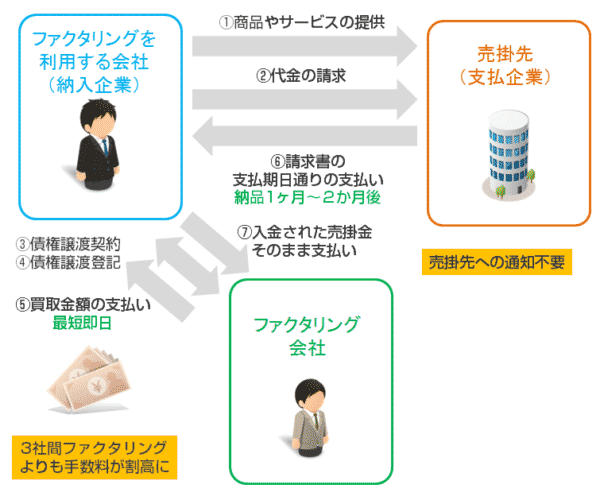

2社間ファクタリングの仕組み

2社間ファクタリングでは「クライアント(売掛先)からの承諾」が不要になります。クライアント(売掛先)は通常の商取引と同じように請求書の期日通りに、納入企業へ売掛金を支払います。

ファクタリングを利用した納入企業は、入金された売掛金をそのままファクタリング会社に支払うのです。これが「2社間ファクタリング」です。

「クライアント(売掛先)の債権譲渡に対する承諾」がなくても、公的に債権譲渡の事実を証明できる「債権譲渡登記制度」ができたため、2社間ファクタリングというサービスが提供できるようになったのです。

もし、債権譲渡登記がなければ、納入企業がクライアント(売掛金)から入金されたお金をファクタリング会社に支払わない会社がでてきてしまうため、「債権譲渡登記制度」が誕生する前には、2社間ファクタリングはできなかったのです。

2社間ファクタリングの注意点

3社間ファクタリングよりも手数料は割高に

「2社間ファクタリング」の方が「3社間ファクタリング」よりも、ファクタリング会社にとっての「貸し倒れリスク」が大きいのです。

直接、クライアント(売掛先)からファクタリング会社に入金がある「3社間ファクタリング」と比較すると、「2社間ファクタリング」は、売掛金は従来通り一旦ファクタリングを利用する納入企業に入金されるスキームですので、利用する会社に悪意があれば、そこで「別の支払に使ってしまった。」「他の返済に充ててしまった。」という形で、他の目的にお金を使われてしまうリスクがあるのです。

実際にファクタリング会社と利用する会社のトラブルでは「すでに売掛債権を譲渡したお金を受け取っているのに、期日に入金されたお金を別の支払いに使ってしまう」ケースが多いのです。

「2社間ファクタリング」と「3社間ファクタリング」を比較

| 項目 | 2社間ファクタリング | 3社間ファクタリング |

|---|---|---|

| 売掛先通知 | なし | あり |

| 入金口座 | そのまま 変更可の場合手数料が安くなる | ファクタリング会社の口座へ変更 |

| 債権譲渡登記 | なし | なし |

| 手数料 | 6%~40% 20%が相場 | 1%~5%前後 |

| 代金回収 | 利用会社が行う 集金代行業務委託契約 | ファクタリング会社が行う |

| 利用まで | 数日 | 数週間 ※売掛先の同意までの時間が必要 |

| 審査基準 | 売掛先の信用度 利用会社の経営状況 利用会社の経営者の信用度 | 売掛先の信用度 |

| 取引先(売掛先)に 知られることでの 取引停止リスク | なし | あり |

「2社間ファクタリング」の特徴

- クライアント(売掛先)への通知が必要ない

- 売掛債権の譲渡登記が原則必要(登記を留保するファクタリング会社もある)

- ファクタリング手数料が高い

- 最短即日の資金化ができる

- 法人のみが利用できる(一部、個人事業主も利用可能)

- 中小のファクタリング会社が提供している

「3社間ファクタリング」の特徴

- クライアント(売掛先)への通知、承諾が必要

- クライアント(売掛先)はファクタリング会社の口座へ入金する

- 売掛債権の譲渡登記は不要

- ファクタリング手数料が安い

- ファクタリングの審査も通りやすい

- 個人事業主でも利用できる

- 大手のファクタリング会社が提供している

「2社間ファクタリング」がおすすめの方

- 最短即日での資金化を望んでいる方

→ 即日買取が可能なファクタリング業者 - クライアント(売掛先)に債権譲渡の事実を知られたくない方

- 審査が甘いファクタリングを希望する方

→ 審査の甘いファクタリング業者

「3社間ファクタリング」がおすすめの方

- ファクタリング手数料を少しでも抑えたい方

- 継続的な売掛債権譲渡を検討している方

- 会社規模の大きいファクタリング会社を利用したい

おすすめファクタリング業者はこちら

ファクタリング手数料の仕組み

ファクタリング手数料のついて解説します。

着手金

- 相場:0円~3万円程度

ほとんどのファクタリング会社は着手金無料でサービス提供しています。気にすることはないでしょう。

審査手数料(事務手数料)

- 相場:0円~1万円程度

ファクタリングでは、銀行融資やビジネスローンのように審査が必要になります。審査をする場合に書類のやり取りや審査の実務で人件費が発生するので、ファクタリング会社の中には、審査手数料(事務手数料)という名目で数千円の手数料設定をする会社があ多いのです。ファクタリング会社の半数ぐらいは審査手数料があると考えておけば良いでしょう。残りの半数のファクタリング会社は審査手数料も無料に設定されています。

ファクタリング手数料

相場

- 2社間ファクタリングの手数料相場:売掛債権の10~20%

- 3社間ファクタリングの手数料相場:売掛債権の3~5%

となっています。

ファクタリング手数料相場の詳細

| 手数料相場 | 利用状況 |

|---|---|

| 1~5% | 3社間取引/入金口座の変更や管理権限の譲渡、売掛先への通知ができる場合 |

| 6%~15% | 2社間取引/売掛先やファクタリング利用会社の信用力が高い場合(継続利用) |

| 15%~20% | 2社間取引/売掛先やファクタリング利用会社の信用力が一般的な場合(初回利用) |

| 20%~40% | 2社間取引/売掛先やファクタリング利用会社の信用力が低い場合(少額の売掛債権) |

ファクタリング手数料の安い業者はこちら

実費

- 契約書貼付収入印紙代:200円~6万円

- 債権譲渡登記費用(譲渡登記の場合):15,000円

- 債権譲渡登記抹消費用(登記後、抹消を行う場合):1,000円

- 公正証書作成:5,000円~43,000円 ※契約金額ごとに異なる

- 確定日付の付与:700円

など、ファクタリングでは「契約書の作成」「登記」に関する実費が発生します。基本的に実費分は依頼した企業の負担となります。高額ではありませんが、実費分が発生することを頭に入れておきましょう。

ファクタリング手数料の計算方法

ファクタリングには「掛目(かけめ)」と呼ばれる貸出比率が採用されます。

掛目(かけめ)とは

- 現金、預金 → 掛目100%

- 上場企業の株式(有価証券) → 掛目90%

- 不動産 → 掛目70%~80%

・・・

と担保によって掛目が変わってくるのです。

- ファクタリング(売掛債権) → 掛目80%~100%

です。

「掛け目」を考慮するとファクタリング手数料の計算はこうなります。

ケースA

売掛債権:200万円

ファクタリング手数料:10%

掛目:90%

買取可能金額(90%) 1,800,000円 - 手数料 180,000円 = 支払金額 1,620,000円

支払金額 1,620,000円 + 買取対象外(期日に入金) 200,000円 = 1,820,000円

最終的なお客さまの資金 1,820,000円

ケースB

売掛債権:500万円

ファクタリング手数料:12%

掛目:100%

買取可能金額(100%) 5,000,000円 - 手数料 600,000円 = 支払金額 4,400,000円

最終的なお客さまの資金 4,400,000円

ファクタリングでは何が審査されるの?

1.ファクタリング審査で重要視されるのは売掛先の信用力

ファクタリングは銀行融資やビジネスローンと違って、借りる企業の「信用力」が重視されるわけではありません。

- 売掛先の経営状況、事業歴、上場 or 非上場

- 売掛先とファクタリング利用会社との取引歴

- 売掛金が入金されるまで日数

などが審査のポイントとなります。

つまり、ファクタリングを利用する会社の経営状態が

- 赤字決算

- 税金未納

- 銀行のリスケ中

- 起業間もない

という状態にあっても

- 売掛先が大企業であり、売掛先とファクタリング利用会社の取引が数年継続されているという場合は、ファクタリング審査の評価は高くなり、ファクタリング手数料も安くなるのです。

- 一方、売掛先が零細企業、売掛先とファクタリング利用会社の取引が今回が初めてという場合は、ファクタリング審査の評価は低くなり、ファクタリング手数料も高くなるのです。

2.ファクタリング利用会社の経営状況も審査の対象

- 月商が売掛債権の譲渡金額の2倍より少ない

- 債務超過である

ファクタリングを利用する会社の経営状況が悪い、もしくは売上が譲渡する売掛債権額に対して小さい場合には、ファクタリングの審査の評価は低くなり、場合によっては「審査落ち」もあり得るのです。

とくに2社間ファクタリングの場合は、ファクタリング会社に売掛金の入金がある前に、ファクタリングを利用する会社が倒産してしまうとファクタリング会社は資金の回収ができなくなってしまうため、「審査は甘い」と言っても、すぐにつぶれそうな会社にはファクタリングサービスの提供ができないのです。

「月商が売掛債権の譲渡金額の2倍より少ない」というのは、「ファクタリング会社が立て替えている2カ月ぐらいは持ってくれる会社であるかどうか?」ということを意味しています。

3.売掛債権の状況

売掛債権の状況も審査の対象となります。

- 支払いサイトの期間

- ファクタリング利用会社と売掛先の取引期間

- 債権譲渡登記の可否

- 3社間ファクタリングが利用できるかどうか?

- 不良債権化していないかどうか?

などもファクタリングでは審査対象です。

ファクタリング利用会社と売掛先の取引期間が長ければ長いほど、確実な入金が期待できますし、支払いサイトは短ければ短いほどファクタリング会社の貸し倒れリスクは小さくなるので、審査の評価は高くなります。また、第三者が譲渡登記をすでにしている場合や不良債権になっている売掛債権は買取自体ができないのです。

4.継続取引

ファクタリングは、1回だけ利用する会社もあれば、毎月発生する売掛債権を継続的に買い取ってもらう会社もあります。

初回の取引では、ファクタリング会社側からの信頼が低いので、売掛債権の信用力が低いとファクタリング審査は通りにくいのですが、2回目、3回目と取引回数が増えていけば、売掛債権の信用力が低くても、ファクタリング審査に通る可能性が出てきます。

ファクタリング会社を選ぶコツ

複数社への相見積もりが高値売却のコツ

ファクタリング会社を比較する上で重要なのは「ファクタリング手数料」です。

1,000万円の売掛債権をファクタリングする場合

- ファクタリング手数料:20% → 手元に残るのは800万円

- ファクタリング手数料: 5% → 手元に残るのは950万円

しかし、残念なことにファクタリング会社のファクタリング手数料というのは「○○%~△△%」「○○%~」という形で表記されていて、幅があるため、結局「いくらでファクタリング手数料が適用されるのかは審査次第。見積もり・条件提示を出してもらわなければわからない」という仕組みになっているのです。「ファクタリング手数料:1.0%~」となっていても、1%になるのか?30%になるのか?わからないので、ファクタリング会社のウェブサイトに表示されている手数料のままファクタリング手数料を比較することができないのです。

ファクタリング手数料が安いファクタリング会社を見つけるためには

というのが間違えない方法と言えます。

- 2社間ファクタリングができるファクタリング会社かどうか?

- ファクタリングのサービス概要

- ファクタリング会社の信頼性

などをチェックし、見積もりを取る候補のファクタリング会社を2社~3社に絞り込んだうえで、相見積もりをして一番高く買取ってくれるところに依頼することをおすすめします。

ファクタリング会社おすすめランキング

SBI新生銀行anew(アニュー)/クラウドファクタリング 当サイト申込実績:134件

| 金融機関・会社名 | 株式会社SBI新生銀行 |

| 本社所在地 | 東京都 |

| 対象(法人、個人事業主) | 法人 |

| 2社間ファクタリング手数料下限 | 2.0% |

| 2社間ファクタリング手数料上限 | 9.0% |

| 3社間ファクタリング手数料下限 | - |

| 3社間ファクタリング手数料上限 | - |

| ファクタリング事務手数料 | 無料 |

| 資金化までのスピード | 最短即日 |

| 最高取扱額 | - |

| 債権譲渡登記 | 不要 |

| 面談審査 | 不要 |

GMO BtoB 早払い 当サイト申込実績:126件

| 金融機関・会社名 | GMOペイメントゲートウェイ株式会社 |

| 本社所在地 | 東京都 |

| 対象(法人、個人事業主) | 法人 |

| 2社間ファクタリング手数料下限 | 1.0% |

| 2社間ファクタリング手数料上限 | 10.0% |

| 3社間ファクタリング手数料下限 | - |

| 3社間ファクタリング手数料上限 | - |

| ファクタリング事務手数料 | - |

| 資金化までのスピード | 最短2営業日で審査結果回答 最短2営業日で入金 |

| 最高取扱額 | 10,000万円 |

| 債権譲渡登記 | 原則不要 |

| 面談審査 | 不要 |

インフォマート/電子請求書早払い 当サイト申込実績:123件

| 金融機関・会社名 | 株式会社インフォマート |

| 本社所在地 | 東京都 |

| 対象(法人、個人事業主) | 法人 |

| 2社間ファクタリング手数料下限 | 1.0% |

| 2社間ファクタリング手数料上限 | 6.0% |

| 3社間ファクタリング手数料下限 | - |

| 3社間ファクタリング手数料上限 | - |

| ファクタリング事務手数料 | - |

| 資金化までのスピード | 最短2営業日で審査結果回答 最短2営業日で入金 |

| 最高取扱額 | 3,000万円 |

| 債権譲渡登記 | 原則不要 |

| 面談審査 | 不要 |

トップ・マネジメント/ファクタリング 当サイト申込実績:39件

| 金融機関・会社名 | 株式会社トップ・マネジメント |

| 本社所在地 | 東京都 |

| 対象(法人、個人事業主) | 法人、個人事業主 |

| 2社間ファクタリング手数料下限 | 3.5% |

| 2社間ファクタリング手数料上限 | 12.5% |

| 3社間ファクタリング手数料下限 | 0.5% |

| 3社間ファクタリング手数料上限 | 3.5% |

| ファクタリング事務手数料 | 無料 |

| 資金化までのスピード | 最短即日 |

| 最高取扱額 | 30,000万円 ※1社10,000万円 |

| 債権譲渡登記 | 原則必要 |

| 面談審査 | なし。来店不要。オンライン対応可能 |

MEDS JAPAN/ファクタリング 当サイト申込実績:23件

| 金融機関・会社名 | 株式会社MEDS JAPAN |

| 本社所在地 | 東京都 |

| 対象(法人、個人事業主) | 法人 |

| 2社間ファクタリング手数料下限 | 1.0% |

| 2社間ファクタリング手数料上限 | 10.0% |

| 3社間ファクタリング手数料下限 | 1.0% |

| 3社間ファクタリング手数料上限 | 10.0% |

| ファクタリング事務手数料 | 無料 |

| 資金化までのスピード | 最短翌日 |

| 最高取扱額 | 5,000万円 |

| 債権譲渡登記 | 必要(2社間のみ) |

| 面談審査 | あり |

ファクタリングの種類

ファクタリングにもいろいろな種類があります。

ファクタリングの種類別の特徴比較

| ファクタリングの種類 | 買取ファクタリング | 買取ファクタリング | 医療報酬債権ファクタリング | 保証ファクタリング | 国際ファクタリング |

|---|---|---|---|---|---|

| 取引形態 | 2社間 | 3社間 | 3社間 | 2社間 | 3社間 |

| 売掛先への通知 | 不要 | 必要 | 必要 | 不要 | 必要 |

| 引受方法 | 買取 | 買取 | 買取 | 保証 | 保証 |

| 債権の種類 | 売掛債権 | 売掛債権 | 医療報酬債権 | 売掛債権 | 輸出債権 |

| 支払元 | 国内企業 | 国内企業 | 国民健康保険 健康保険組合 | 国内企業 | 海外企業 |

| 利用会社の種類 | 売掛金が発生するすべての企業 | 売掛金が発生するすべての企業 | 病院、クリニック、介護施設、調剤薬局、歯科クリニックなど | 売掛金が発生するすべての企業 建設業が多い | 輸出企業 メーカー、卸業者、小売業者など |

| 資金調達スピード | 最短即日 | 数営業日 | 数営業日 | 売掛先の倒産時 | 支払代金回収時 |

| 概要 | 企業取引の売上になる売掛債権を買い取るサービスのことを買取ファクタリングと言います。売掛先への売掛債権譲渡の同意が必要ない形態が2社間ファクタリングです。 | 企業取引の売上を作る売掛債権を買い取るサービスのことを買取ファクタリングと言います。売掛先への売掛債権譲渡の同意が必要となる形態が3社間ファクタリングです。 | 診療報酬の債権を買い取るサービスが医療報酬債権ファクタリングです。病院やクリニックなどが保険診療で入金されるまでには3か月ほどのタイムラグがあり、これを解消するためのファクタリングサービスです。 | 売掛先が倒産した場合に売掛債権を保証するファクタリングサービスです。建設業など着手してから完成するまで数年という長い期間を要する場合に売掛先の倒産リスクが大きくなりすぎるため、それを保証するサービスです。 | 輸出企業は輸出先の国の企業の信用調査までできないケースが多く、輸出先企業から代金回収を実行することをファクタリング会社にアウトソーシングするのです。輸出債権の決済の保証がメインになります。 |

| メリット | ・最短即日の資金化 ・融資でない資金調達 ・審査が通りやすい ・売掛先の倒産リスク回避 ・売掛先への通知不要 | ・融資でない資金調達 ・審査が通りやすい ・売掛先の倒産リスク回避 ・ファクタリング手数料が安い | ・早期資金化が可能 ・キャッシュフローの改善 | ・売掛先の倒産リスク回避 ・ファクタリング手数料が安い ・保証料を国土交通省が負担 (下請債権保全支援事業) | ・代金回収を自社でしなくて済む ・信用状(L/C)取引が不要。L/Cの手間やコスト負担もない |

| デメリット | ・ファクタリング手数料が高い | ・売掛先への通知が必要 | ・ファクタリング手数料が高い | ・限度額までしか保証されない ・売掛先の倒産時にしか支払いはない | ・輸出企業が費用負担 ・売掛先への通知が必要 |

2社間ファクタリング(買取ファクタリング)

3社間ファクタリング(買取ファクタリング)

一括ファクタリング

保証ファクタリング

保証ファクタリングは、買取ファクタリング(2社間ファクタリング、3社間ファクタリング)とは違って「売掛金の支払いを保証するだけのファクタリングサービス」です。

保証ファクタリングを利用すれば、万が一クライアントが売掛金を入金しなかったときに、ファクタリング会社が代わりに売掛金を支払ってくれるのです。資金繰りの時間的なメリットはありませんが、その分、ファクタリング手数料が抑えられます。

国際ファクタリング

国際ファクタリングは、海外企業との貿易取引で利用するファクタリングサービスのことです。日本国内の輸出会社と海外の輸入会社が取引する場合に、海外の会社の与信を日本の会社が行うのは、至難の業ですから、国際ファクタリングのサービスを利用して「海外の輸入会社がお金を払わないリスク」を回避するのです。

日本国内のファクタリング会社は、貿易取引相手の会社がある国のファクタリング会社と連携してサービス提供しています。

診療ファクタリング

病院やクリニック、介護施設が患者さんに請求する診療報酬の保険負担部分は、医療機関が保険組合に申請してから2カ月後に支払われる仕組みになっています。このタイムラグによって資金繰りが困難になってしまう医療機関は、診療ファクタリングを利用して早期の資金化をするのです。

売掛先が企業ではなく、国や地方自治体の機関なのでファクタリング会社もとりっぱぐれのリスクがないため、一般企業向けの2社間ファクタリングや3社間ファクタリングと比較するとファクタリング手数料は安く設定されます。

でんさいファクタリング

「でんさい」というのは「電子記録債権」のことで、金銭債権(手形、売掛債権)を電子データで記録した新しい金銭債権のことを言います。

「でんさい(電子記録債権)」をファクタリング会社に売却することで早期の資金化、資金調達をする仕組みのことを「でんさいファクタリング」と呼ぶのです。

ファクタリングのよくある質問

ファクタリングの悪徳業者を見分ける方法はあります?

ファクタリング業者が逮捕されるニュースなどが注目されることがあります。

ファクタリングは「売掛債権の買取」であって、「融資」ではないため、銀行や消費者金融(事業者金融)のように財務局への登録が要らない分、悪徳業者も増えてしまうのです。

ただし、基本的にはファクタリング業者が逮捕されるのは

に尽きると言っていいでしょう。ファクタリングは「債権を買い取る」というだけのシンプルな一回ごとの取引ですので、悪徳業者にとっては美味しくないのです。

ファクタリング(売掛債権譲渡)をエサに来た顧客に対して、言葉巧みに「売掛債権担保融資」に切り替えるのが悪徳業者のやり口なのです。

融資であれば、ずっと利息が取れるからです。

ファクタリングの悪徳業者を見分ける方は、簡単です。

「ファクタリング(売掛債権譲渡)」ではなく、「売掛債権担保融資」をすすめてきたら悪徳業者だと判断すればよい。

だけなのです。

ファクタリングの優良業者・悪徳業者・違法業者を見分けるチェックリスト

自営業(個人事業主)ですがファクタリングは利用できますか?

ファクタリング業者によって

- 個人事業主・自営業者が利用できるファクタリング業者

- 個人事業主・自営業者は利用できない(法人のみを対象とした)ファクタリング業者

- 個人事業主・自営業者のみが利用できるファクタリング業者

に別れます。

だいたい、半々ぐらいの割合で個人事業主・自営業者も利用できるようになっています。

不動産投資を実践し不動産に関する知識・経験を蓄積しております。

| 得意分野 | 住宅ローン相談、家計相談、保険相談、ライフプランニング、教育資金相談、老後資金相談 |

|---|---|

| 資格 | 2級FP技能士、公認会計士、税理士、認定経営革新等支援機関 |

| 営業範囲 | 大阪府、兵庫県、京都府、和歌山県、滋賀県、徳島県 |

| 対応業務 | 相談、執筆、講師、講演 |

「銀行融資が断れてしまった。」

「信用保証協会の枠をめいいっぱい使い切ってしまっている。」

「ビジネスローンの審査に落ちた。」

「赤字決算だから、融資が受けられない。」

「税金未納だから、融資が受けられない。」

「銀行のリスケ中だけれども、資金調達しなければならない。」